3月19日の金融政策決定会合で発表された「マイナス金利解除」。

また、7月31日には0.25%の金利の引き上げも発表されています。

金利のこととなると、預金や株価、マイカーローンのことなどが心配になった方も多いのではないでしょうか。

そして、とくに注目されているのが「住宅ローン」への影響。

住宅購入にかかわる身近なことで、かつ金額も大きいため、借入リスクへの不安が大きくなるのも当然です。

ですが、実は今回のマイナス金利解除は住宅ローンには大きく影響しないと考えられるんです!

その理由は主に、

- デフレの影響でさらなる金利の引き上げ(金融引き締め)が起こるとは考えづらいから

- 基準になる「短プラ」がマイナス金利解除の影響を受けにくいから

- 今回の金利上昇は0.1%ほど。月々の返済額はおよそ2,000円前後しか変わらないと考えられるから

本記事ではその詳細から、「マイナス金利解除とはそもそも何なのか?」「住宅ローン以外にどんな影響を与えるのか?」「金利が下がるまで待ってはいけないのか?」などについても解説しておりましたので、ぜひ最後までご覧くださいね!

家づくり専門アドバイザー

大学で材料工学・建築素材を研究、30歳でマイホーム購入を決意。コツコツと住宅知識を増やし、満足の家を建てた経験を持つ。現在は家づくりで役立つ情報をYouTube、SNSにて発信している。著書『図解でわかる! 理想の家づくり 超入門』発売

マイナス金利解除で住宅ローンのリスクは上がらない!

さて、まず最も気になるのが、「住宅ローンのリスクは上がるのか」ではないでしょうか。

結論、住宅ローンのリスクは大きく変わりません。

もちろん、まったく変わらないわけではありませんが、「従来よりも返済が膨大な額になってしまう」などのリスクは考えづらいんです。

というのも、後ほど詳細にご説明いたしますが、以下の理由で「住宅ローンには大きな影響がない」と考えられているんです。

- デフレの影響でさらなる金利の引き上げ(金融引き締め)が起こるとは考えづらいから

- 基準になる「短プラ」がマイナス金利解除の影響を受けにくいから

- 今回の金利上昇は0.1%ほど。月々の返済額はおよそ2,000円前後しか変わらないと考えられるから

最も心配な、「返しきれない度合いで返済額が急増してしまうのではないか」という点は、現在の経済状況や金利の上がる仕組みを踏まえると考えづらいと言われています。

では、ここからはなぜ上記の理由で「大きな影響はない」と言えるのかを詳しく説明していきます。

マイナス金利解除とその影響

マイナス金利解除ってそもそも何?

マイナス金利解除について、そもそも何が起こっているのかわかっていない方も多いのではないでしょうか。

そもそもマイナス金利になっていたわけと、それが解除された経緯を簡単に説明します。

なぜ今までマイナス金利になっていたのか?

今までは、「景気を良くするため」に金利が引き下げられ、マイナス金利になっていました。

金利はお金を借りる側が貸す側へ支払う、お金のレンタル料のようなもの。

しかし、そのように「お金を貸すと得」という状態になってしまうと、銀行への預金(一般人が銀行へお金を”貸す”状態)が増え、市場にお金が出回らなくなってしまいます。

そのため、マイナス金利、つまりお金を貸す側が借りる側へさらに金利も支払わなくてはいけない状態にすることで、「お金を貸すよりも市場で使った方がいい」と支出を増やそうとしていたわけです。

ではなぜ今マイナス金利が解除されたのか?

「景気を良くするため」に金利が引き下げられるのと反対に、「過度なインフレを抑制するため」に金利が引き上げられることがあります。

好景気になると良いことだけではなく、物価の過度な上昇などが見られることがあります。

そうしたインフレの暴走を止めるため、金利を引き上げることで支出の動きを抑える場合があるんです。

しかし、「でも今は好景気じゃないのに…」と思った方も少なくないはず。

今回は、「戦争の影響などによる物価の上昇」「優良な人材を確保するための一部企業での賃金の上昇」などが重なり、数字の上では好景気といった金利の引き上げ条件が揃ってしまったんです。

このまま金利は上がっていくのか?

そう聞くと、マイナス金利の解除のみならず、現在の金利からさらに引き上げがなされていく可能性もありそうですよね。

たしかに、絶対に引き上げなど変動がないとは言い切れませんが、大きく引き上げられることはないと考えられています。

なぜなら、やはり引き上げには好景気(物価・賃金の上昇など)が条件になっているから。

これからさらに物価や賃金が同様に上がるのであれば、それに伴って引き上げられる可能性はあります。

一方で、逆を言えば「物価や賃金が上がらない限り大きく引き上げられることはない」とも言えます。

そのため、極端に数%単位での引き上げが起こるのでは、といった心配をする必要はございません。

【変動金利】マイナス金利解除で住宅ローンのリスクは上がらない理由

1. 基準の金利が変わりにくいから

まず、マイナス金利解除で住宅ローンのリスクが上がらない理由の一つとして、「基準の金利が変わりにくい」という点が挙げられます。

そもそも、変動金利は以下の式で成り立っています。

基準金利というのは、店頭金利とも言われ、各金融機関が定めている基準になります。

そして、この基準金利が一律ローンの金利になるわけではなく、そこからいくらか引き下げられてやっと適用される金利が決まるんです。

この基準金利は、短期プライムレートに影響を受けます。

短期プライムレートとは、銀行が優良企業にお金を貸し出すときの金利のこと。

企業への融資が関わるため、この短期プライムレート自体が頻繁に変動することはほぼありません。

たとえば、マイナス金利になった際も短期プライムレートは据え置きで、下がることはありませんでした。

今回のマイナス金利解除でも、基準金利を上げるかどうかは各金融機関の判断に任されている状態なんです。

そのため、基準金利は金融機関も変えづらいというのが現状です。

リスクに影響するとしたら調整しやすい引き下げ幅(優遇幅)の方ですが、こちらも他の金融機関との低金利競争を考えると、リスクになるほどの縮小は考えにくくなっています。

また、この引き下げ幅は契約書で定められたものから完済まで変わることはありません。

そのため、住宅ローンの状況別に考えられる影響は以下の通りです。

基準金利の変動が小さく、引き下げ幅も契約時から変わらないためほぼ影響はない

引き下げ幅の縮小により、すでに借りている人と比べると適用金利は上がる可能性がある

2.金利が上昇したと言っても、月2,000円程度の違いと考えられるから

たとえば、元本3,500万円・金利0.5%で借り入れたとします。

その場合の返済額は以下の通りです。

| 月利 | 0.04% |

|---|---|

| 月々の返済額 | 9万855円 |

| 合計返済額 | 3,815万9,050円 |

次に、今回マイナス金利が解除されたことで上がると考えられている0.1%ほど引き上げた、金利0.6%で借り入れた場合の返済額が以下です。

| 月利 | 0.05% |

|---|---|

| 月々の返済額 | 9万2,410円 |

| 合計返済額 | 3881万2,248円 |

月々の返済額で見るとおよそ1,555円ほどしか変わりません。

上記の計算は金利の変動を含まず計算しています。

そのため、ここに金利が変動する幅が加わってきますが、それでも「金利が1%近く上昇し返済額が大きく増加してしまう」などといったことは考えにくいです。

たとえば、利上げは通常0.25%ずつ行われるため、1%上がるのに少なくとも4回の利上げが必要になるんです。

マイナスではなくなるのもあるとはいえ、今回0.1%ほど引き上げるのも重大な判断でした。

そんな中で、0.25%ほどの利上げが短期間で4回も起こる可能性は低いと言えます。

こちらは後ほどより詳しく解説していきます。

3.返済方法の工夫でリスクを回避し得るから

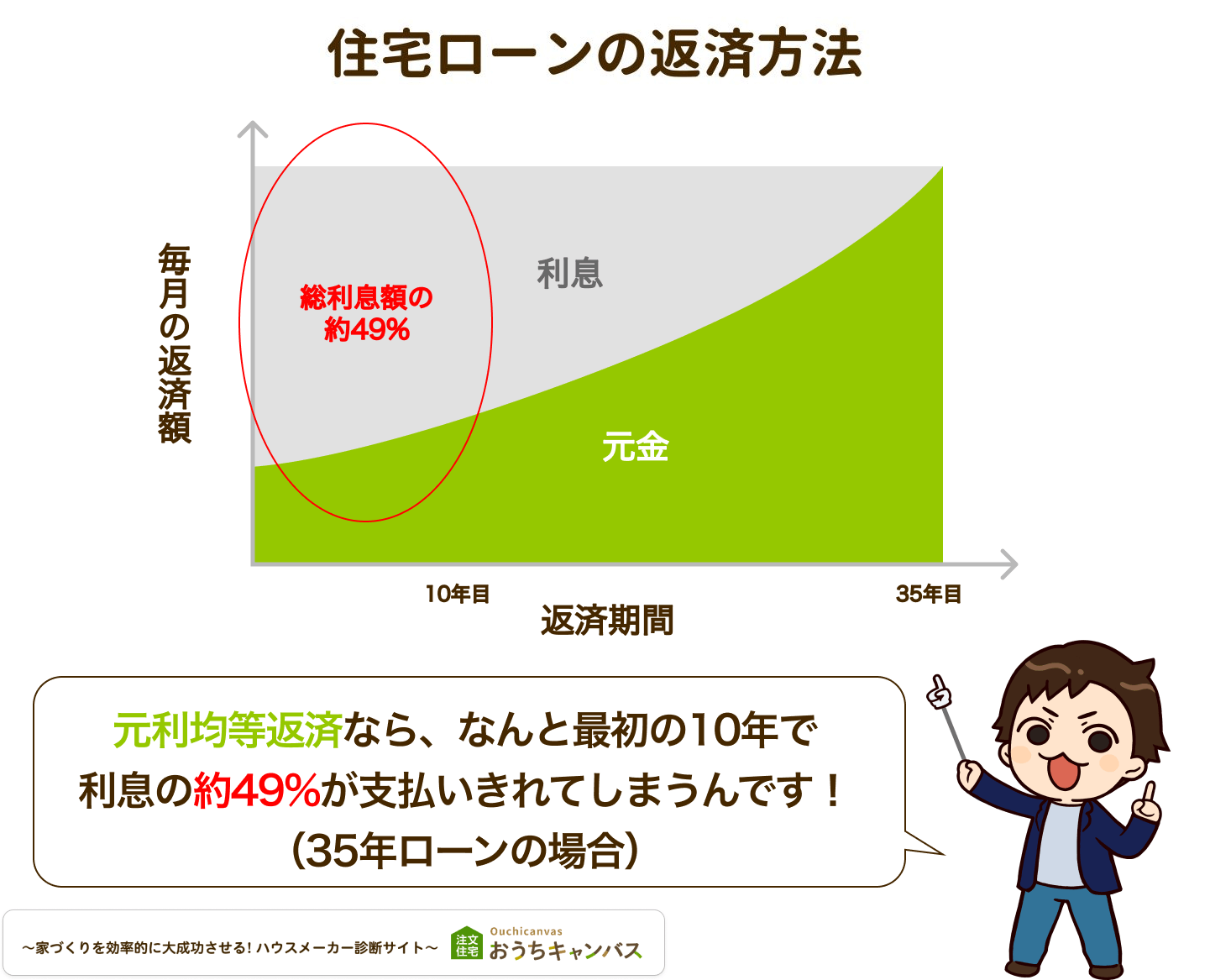

住宅ローンの返済方法には、二通りあります。

毎月払う元金が一定で、そこに金利が上乗せされる返済方法(後半になるほど返済額が減る)

元利均等返済:

毎月払う額(元金+金利)が一定である返済方法

金利のリスクを回避したい場合は、「元利均等返済」がオススメです。

元利均等返済では、月々の返済額が一定になるように利息・元金が振り分けられます。

ここで、元利均等返済で返した場合のケースを見てみましょう。

35年の返済で3,500万円の借入、金利0.5%(変動幅含まず)で計算しています。

| 月利 | 0.04% |

|---|---|

| 月々の返済額 | 9万855円 |

| 合計返済額 | 3,815万9,050円 |

| 10年で払う利息 | 153万6,928円 |

| 10年で払う利息の利息総額の中の割合 | 48.65% |

こちらからもわかるように、最初の10年で利息の約49%を支払うことになっています。

早い段階で利息のほとんどを支払えるため、金利の引き上げリスクを受けづらいと言えるんです。

そのため、こうした「利息をできるだけ先に払ってしまう」といった返済方法の工夫でも、リスクは最小限に抑えられます。

元利均等返済のメリット・デメリット

元利均等返済は利息負担が大きく、元金の返済がなかなか進まないというデメリットもあります。

しかし、その分ローン残高が比較的多く残っていることで、住宅ローン控除(年末のローン残高の0.7%を所得税から最大13年間控除)を多く受けられるというメリットもあるんです。

住宅ローン控除など補助金について気になる方はこちらからご覧ください!

【10分でわかる】注文住宅を建てる時にもらえる補助金・制度一覧

【変動金利】マイナス金利解除は本当にリスクがないと言い切れるのか?

さて、ここまでマイナス金利解除は住宅ローンに大きな影響は及ぼさないと考えられる理由について説明してきました。

しかし、額が大きい以上金利も大きな問題。

リスクがないと言われても、すぐに安心はできませんよね。

実際「何も起きない」わけではありません。

金融機関によっては基準金利を引き上げる可能性がないわけではありませんし、引き下げ幅を縮小するところも出てくるでしょう。

また、たとえば一部のネット銀行では基準の金利を短期プライムレート(優良企業向けの金利・変動しづらい)に連動させておらず、市場の金利に沿って変動させていました。

そのため、マイナス金利になったときも基準金利が引き下げられていたため、今回も同様に引き上げられる可能性があります。

実際、楽天銀行では以下のように変動しています。

| 住宅ローン借入金利 (適用金利) |

基準金利 | |

|---|---|---|

| 4月 | 0.583%〜1.233% | 1.233% |

| 5月 | 0.663%〜1.313% | 1.313% |

ただ、「2.金利が上昇したと言っても、月2000円程度の違いと考えられるから」でもご説明させていただいた通り、上記のような0.1%ほどの差は月々2000円程度の差になるくらいです。

しかし、どこから「リスク」と捉えるかは人それぞれ。

月々の返済額がギリギリで、2,000円の変動もリスクと考える方もいるでしょう。

リスクに備える一番の方法は「金利の種類や銀行を工夫する」よりも「借りられる額ではなく返せる額を借りる」であることを忘れずに、納得のいく返済計画を立ててくださいね!

【固定金利】金利が変わらないから安全!でも「ベスト」じゃない?

そもそも、今回のマイナス金利解除では「従来の金利が上がったことそのもの」よりも、「今後も金利が同じように上がっていくこと」が心配という印象が強いのではないでしょうか。

そこで、金利が変わらない「固定金利」がベストなのではと考えた方も多いはず。

実際、リスクの面で言えば金利が後から上がることはないため安心です。

しかし、もし返済額も気になるという場合は一度以下の表を見てみてください。

どちらも35年・3,500万円の借入を想定しています。

| 固定金利(1.82%) | 変動金利(0.50%) | |

|---|---|---|

| 月利 | 0.15% | 0.04% |

| 月々の返済額 | 11万2,735円 | 9万855円 |

| 合計返済額 | 4734万8,722円 | 3815万9,050円 |

月々の返済額では約21,880円の差となっています。

ただ、この表では変動金利の変動幅を含めずに計算しています。

ではこの差が埋まるほど変動金利が上がる可能性はないのでしょうか。

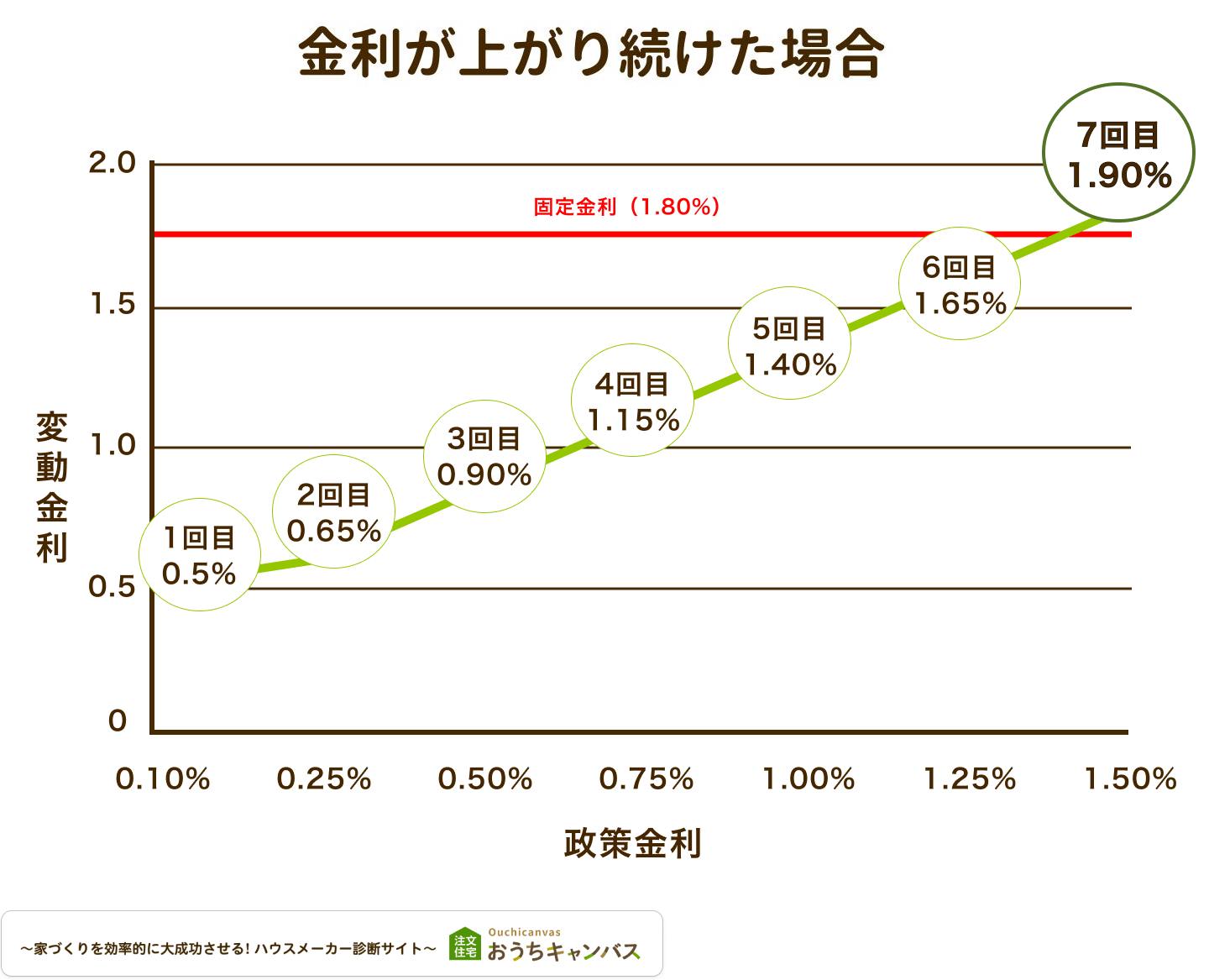

たとえば、利上げは通常0.25%ずつ行なわれます。

今回のように、-0.1%から+0.1%に引き上げられてからその後は0.25%のスパンで上がっていくとすると、以下のようになります。

変動金利が固定金利と同じ金利になるまでには、7回もの利上げが必要なんですね。

では、この7回の利上げが現実的かというと、そうではありません。

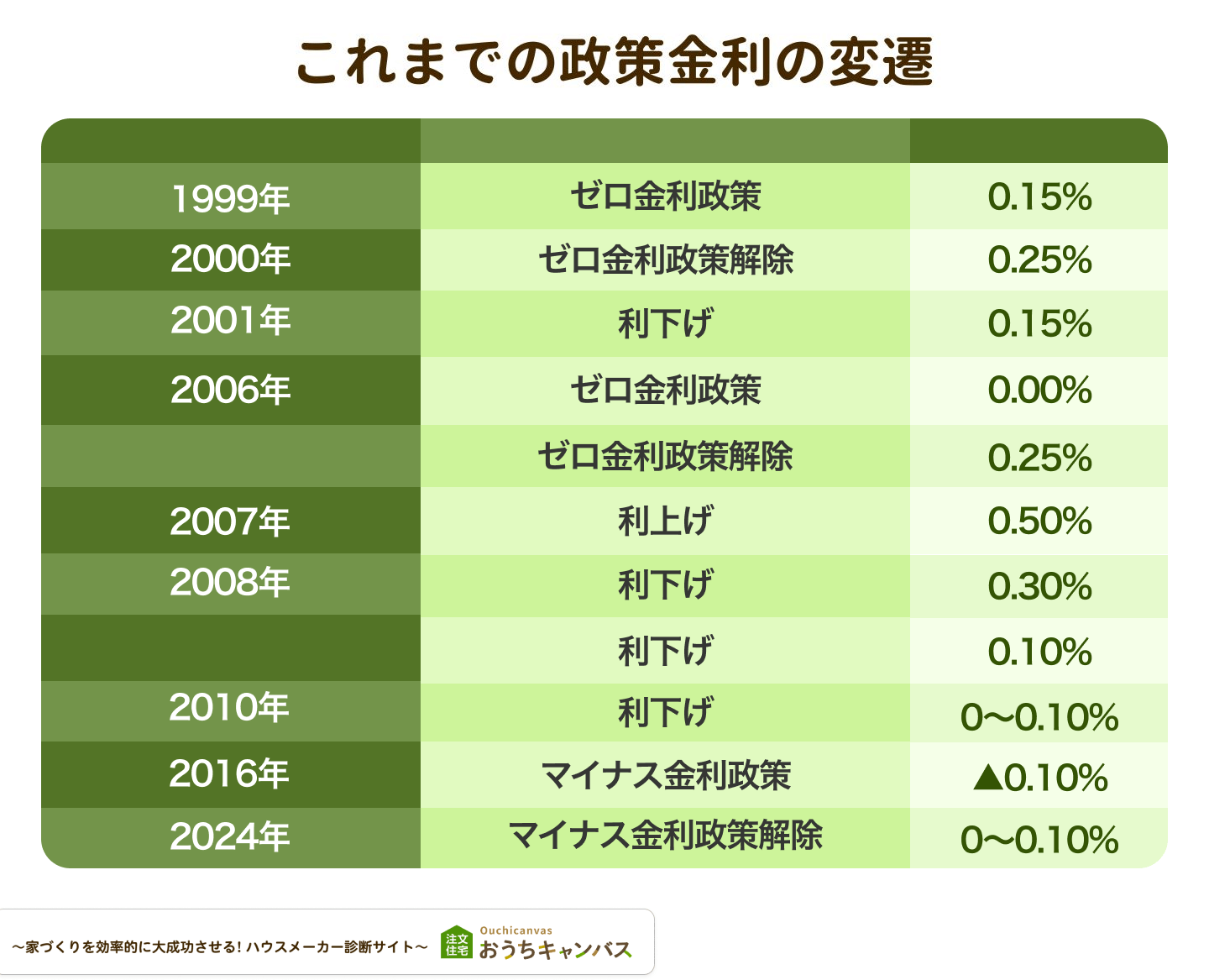

今までの金利の動きを見てみると、1999年から2024年までの25年で利上げは3回。

しかもその間には7回の利下げが起こっています。

そのため金利自体で見ると常に0.1%近辺から大きく動いてはいないことがわかります。

先ほど「7回の利上げでやっと固定金利と同じになる」と紹介しましたが、それも一度も利下げが起こらなかった場合。

そう考えると、仮に40年ローンで組んでいたとしても、40年の中でも7回以上の利上げが起こるとは考えづらいことがわかるのではないでしょうか。

実際、2007年の利上げから今回の利上げまで17年かかっています。

これまでの経緯を見ると1年での利上げなども行われてきましたが、先述した「雇用者の賃金上昇」などが見込まれての利上げで、かつ批判やデフレの影響まで拭いきれていなかったとして翌年には利下げが行われています。

現在は利上げの判断がかなり慎重に行われているため、仮に今回と同じ17年のスパンで利上げが行われるとしたら、35年ローンの中で2回ある程度です。

むしろ、利下げは都度デフレなどの影響を受けて2.5年ほどのスパンで行われており、35年ローンの中では14回あると考えられる計算になります。

上記はこれまでの25年間をもとに計算したまでで、経済状況によって変動するため一概には言い切れません。

しかし、やはり変動金利が固定金利に近い・または上回る金利になると考えにくいのは確かと言えるでしょう。

もちろん、固定金利の高金利は金利変動のリスクがない保証代と考えることもできますし、資金計画が立てやすいという面に関しては固定金利の方が優れていると言えます。

そのため、「どちらがベスト」というよりは借りたい額と総返済額などを踏まえてご自身に合った方法を選択してくださいね!

「金利が下がるのを待つ」のは危険?

金利の変動の様子を見てみると、利上げだけではなく、利下げも都度行われてきたのがわかります。

であれば、「利下げを待つ」というのも戦略になるのではないでしょうか。

実際今回のマイナス金利解除は、マイナス金利政策が行われる前の金利に「戻った」形。

その逆もまた起こりうるはずです。

しかし、実はそうした利下げを待つのは「危険」なんです。

なぜなら、「住宅や土地の値上がりで損をする」から。

たとえば、今の金利が1.5%だとして、0.5%に下がるまで待つとしましょう。

その間に住宅価格や土地の価格は必ずと言っていいほど上昇すると考えられます。

というのも、住宅価格は1年半の間で700万円ほど上昇しているんです。

上昇の理由は物価(資材価格)や人件費の上昇が大きく、今後下がる見込みはないと言っても過言ではないでしょう。

土地も同様に多くのエリアで値上がりしています。

では、金利が1%下がるまでに、一つの家・土地が1,000万円ほど値上がりしたと仮定して

「金利が下がる前(1.5%)に5,000万円のローンを組む」場合

と、

「金利が下がった後(0.5%)に6,000万円のローンを組む」場合

を比較してみましょう。

| 元本 | 金利 | 月々の返済額 | 合計返済額 | |

|---|---|---|---|---|

| 金利が下がる前 | 5,000万円 | 1.5% | 15万3,092円 | 6,429万8,732円 |

| 金利が下がった後 | 6,000万円 | 0.5% | 15万5,751円 | 6,541万5,514円 |

このように、たとえ金利が1%下がるのを待ったとしても、住宅価格が値上がりしてしまっていれば、月々の返済額でも2,659円ほどしか得しないんです。

なかなか金利が下がらず、1,000万円以上値上がりすることがあったらなおさらその差は縮まっていきます。

場合によっては、「金利が下がる前の方が返済額が少なく済んだ」というパターンもありえなくありません。

25年間で利下げが7回行われてきた過去があるとはいえ、利上げのリスクが少ないように利下げのチャンスもそう頻繁にあるとは考えづらいんです。

そのため、変動金利や固定金利を検討したり、返済方法を比較するのは大切ですが、「ただ利下げを待って住宅購入を先延ばしにする」というのはオススメいたしません。

住宅ローン以外への影響は?

マイナス金利解除には、預金や円相場、車のローンなども関わってきます。

支出は住宅ローンだけというわけにはいきません。

そうした身近な経済状況にもマイナス金利解除がどう影響するのか見ていきましょう。

預金金利

普通預金の金利は各銀行で引き上げられると考えられています。

実際に三菱UFJ銀行・三井住友銀行・みずほ銀行・りそな銀行・三井住友信託銀行の大手5行では0.001%から0.02%への引き上げが発表されています。

一方で、個人の普通預金の金利収入は雇用者報酬の0.03%ほどと、利子収入に関しても大きく上がる見込みはない状態です。

円相場・外国為替

為替レートは国同士の金利差で動くことが多いため、市場が今後も金利がは上がっていくと判断した場合、円高に近づく可能性もあります。

一方で、追加の利上げは急がず、「当面緩和的な金融環境が継続すると考えている」といった発表がありました。

つまり、今後金利がどんどん上がっていくことは考えづらいとされているため、マイナス金利解除公表後の日経平均株価も値上がりし円安の動きが出ました。

金利が上がらないのは住宅ローンとしては助かりますが、同時に円高も見込みづらいということですね…

車のローン

銀行のマイカーローンは、住宅ローンと同様に短期プライムレート(優良企業向けの金利・変動しづらい)が基準となっています。

そのため、住宅ローンと同じように大きく変わらないと考えられています。

ディーラークレジットなども、銀行のマイカーローンがあまり変わらないため、同様に大きな変化は見られないと考えて良いでしょう。

予算やローンに悩んだら

さて、ここまでご紹介してきた通り、マイナス金利解除は以下のような理由で、住宅ローン返済の大きなリスクとはなり得ないと言えます。

- デフレの影響でさらなる金利の引き上げ(金融引き締め)が起こるとは考えづらいから

- 基準になる「短プラ」がマイナス金利解除の影響を受けにくいから

- 今回の金利上昇は0.1%ほど。月々の返済額はおよそ2,000円前後しか変わらないと考えられるから

しかし、老後の資金や子供の教育費など家のこと以外にもお金が必要と考えると、どうしても不安になってしまいますよね。

いくらリスクはないと言っても、「それは一般論であって、自分の場合でもそうだと言い切れるのか?」を考えると「じゃあ大丈夫」と切り替えきれなくても当然です。

もちろん、マイナス金利解除の影響のみならず、住宅ローンや予算設定に悩んでいる方も少なくないはず。

「自分の状況で、これくらいの額を組んでもリスクはないって言えるのかな」

「住宅ローン、そもそもどれくらい組めるんだろう」

などお悩みのあなた。

おうちキャンバスの無料オンライン相談を受けてみませんか?

注文住宅アドバイザーがあなたのお悩みを詳しくヒアリングし、解決策を一緒に見つけて参ります!

もちろん、それを踏まえてあなたにぴったりのハウスメーカーを客観的に判断し、ご紹介!

優秀な営業担当とセットで紹介させていただくため、実際に家づくりを進める中での資金計画やローンの手続きなども安心して任せられます。

(ハウスメーカーの紹介は任意です)

また、おうちキャンバスでは相談・ハウスメーカー紹介後も続けて家づくりのサポートを行っております。

「ハウスメーカーでこんな概算をもらった!これって自分の予算やこだわりと合ってる?」

「急に全館空調が気になり始めた!メリットやデメリットをもう一回聞きたい!」

など、お家づくりを進める上で気になったことや相談したいことが出てきたらいつでもお気軽にご相談いただけます。

紹介後のご相談はメールやLINE、お電話、込み入った相談はオンライン会議の形でもOK。

最初の相談会からこちらのサポートすべて、何度ご相談いただいても無料です!

大きな額のお金に関わることだからこそ、一人で悩まず、まずはプロに相談してみませんか?

「相談したいことがわからない…ただ予算が不安で…」でも大丈夫。

わからないことや不安を解消して、楽しく家づくりが進められることをお祈りしております!

担当者コメント

「金利は物価のようなもの」と捉えると、考えやすい方も多くなるのではないでしょうか。

たしかにここ数年で物価は上がりました。

2000年初頭、59円ほどで売られたこともあったハンバーガーは今や170円。

昔を考えると価格が上がったな、と時代の移ろいを感じますよね。

ただ、このハンバーガーの例を考えてもおよそ20年で110円ほどの値上げ。

これも愚直に物価が反映されているわけではなく、マクドナルドの値下げ努力などもあった上での変化と考えると、長い期間でゆっくりと物価は上がってきたと言えます。

このように、金利も「マイナス金利解除になったからいきなり何%も利息が増える」ということはないと言えるんです。

もちろん、ゆっくりでも金利が上がっていくことがリスクで怖いと感じるのであれば、固定金利で安心を買うのも一つの手。

何が正解ということはないので、おうちキャンバスの無料オンライン相談やハウスメーカーとの実際の打ち合わせで、自分に合った方法を見つけ出していけるのがベストですね。

家づくり相談の流れ・詳細