【20代の方必見】早く家を買うメリット・デメリットとお金のお話

「自分の家が欲しいけど20代じゃまだ早いのかな」

「費用はどれくらい必要なんだろう」

「ローンを返しながら生活できるのかな…」

テレビのCMで20代の家づくりが宣伝されていたり、周りの友人が家を建てたりしていると「自分もそろそろ…!」とマイホームが気になってきますよね。

家を建てた人たちの楽しそうな姿に憧れはありつつ、費用やこれからの生活が心配。その気持ち、ものすごくわかります。

申し遅れました、おうちキャンバス編集部の菅原です。私も家づくりを始めるにあたって、ローンや費用面は心配で慎重に調べました。

今回の記事では20代で家を買うメリットやデメリット、ローンや自己資金など、おうちを検討中のあなたが気になるであろうポイントをわかりやすくご紹介します。

あなたが安心して家づくりのスタートを切れるように、またはもう少し後にする決断ができるように、精一杯お手伝いしたいと思います。それでは参ります!

この記事を執筆したライター

過去に、住宅展示場に足を運び、色々なハウスメーカーの営業マンの売り込みを受けて、かえって疑問が増えた経験を持つ。

「もっと体系的な住宅情報が知りたい」と考え、家づくりの情報サイト「おうちキャンバス」を設立。ライターとして記事を投稿する。

家づくり専門アドバイザー

大学で材料工学・建築素材を研究、30歳でマイホーム購入を決意。コツコツと住宅知識を増やし、満足の家を建てた経験を持つ。現在は家づくりで役立つ情報をYouTube、SNSにて発信している。 著書『図解でわかる! 理想の家づくり 超入門』発売

20代の持ち家状況

まずは同じように20代で家を買う人の割合を見てみましょう!

20代で家を持っている人の割合

20代の世帯主のうち、持ち家がある割合は29.2%です。

そして持ち家を贈与や相続ではなく、自分自身で購入した人は22.8%となっています。

(家計の金融行動に関する世論調査[二人以上世帯調査] 令和5年より)

この調査では20代でも約5世帯に1世帯が自分で家屋やマンションを購入しています。

5世帯に1世帯を多いと感じるか少ないと感じるかは人それぞれですが、私は「結婚した友人の5組に1組はもう自分たちで家を買っている」と考えると多いように感じます…!

家を買った人全体の中での20代の割合

今度は家を買った人の中で20代の方がどれくらいいたのかを見てみましょう。

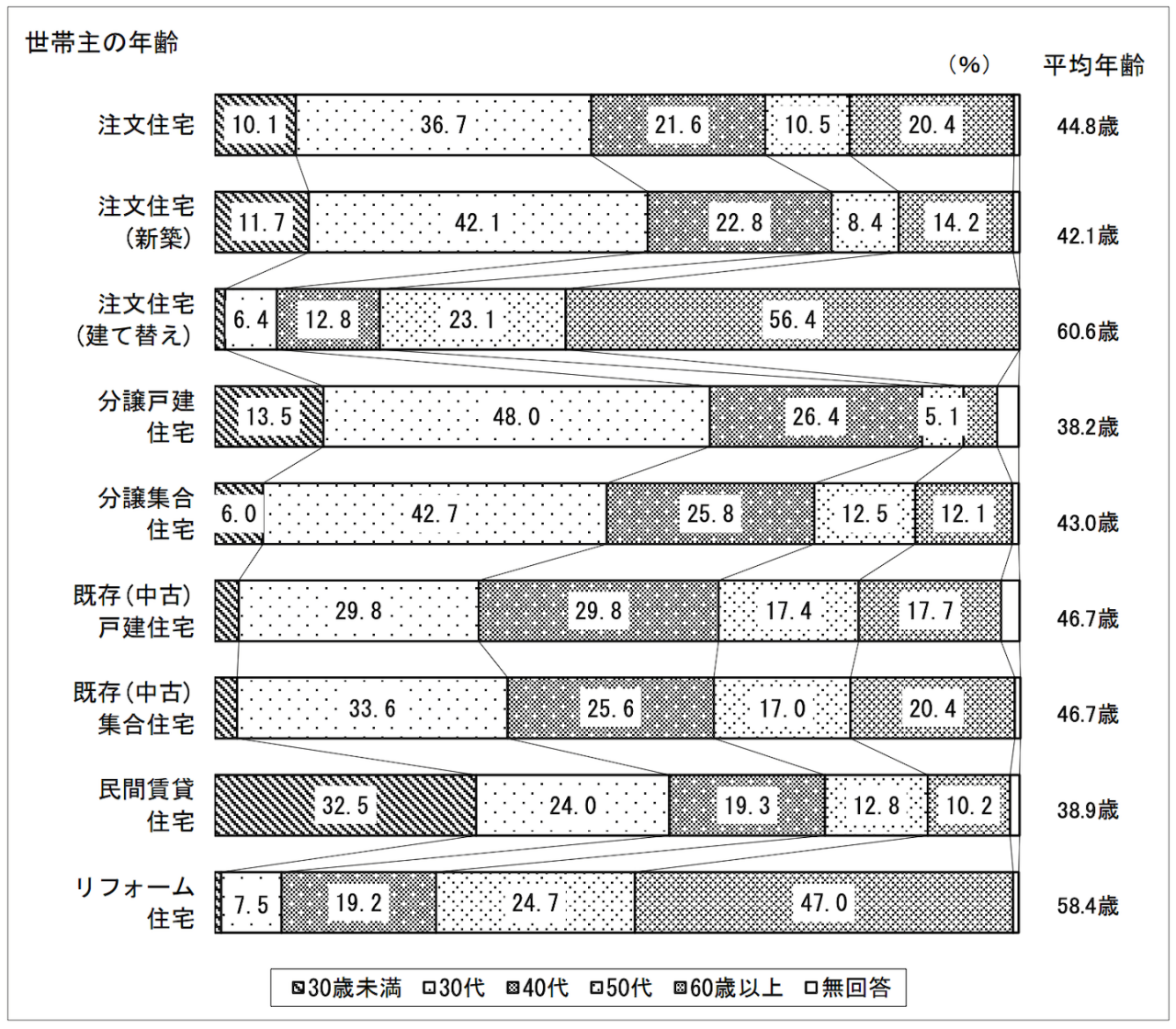

世帯主の年齢を見てみると、新築注文住宅は11.7%、分譲戸建住宅は13.5%で、20代はだいたい1割程度であるとわかります。

1割と聞くと少なく感じるかもしれませんが不安に思わなくても大丈夫です。

メリット・デメリットを理解して必要な準備をすれば家の購入は十分検討できます。

それでは進んでいきましょう!

20代で家を買う3つのメリット

20代で早いうちに家を購入するのはメリットがたくさんあります。

大きく3点に分けましたので以下で詳しくご紹介します。

- ローンの返済が余裕を持ってできる

- 支払ったお金が財産として残る

- 早いうちに快適な暮らしができる

ローンの返済期間が長くなり、余裕を持って返済できる

20歳で家を買うと、35年と長い期間でローンを組むことが可能です!月々の返済額を少なくできるので、生活に余裕をもちながら返済を続けることができます。

60歳までにローンを返済したい!となった場合、25歳では35年ローン、35歳では25年ローンを組むことになります。月の支出金額が大きく変わってきますよね。

余裕をもって35年ローンを組んでおけば、資金が貯まったら繰り上げて早めに返済することもできます。自分の家計の様子を見ながら調整できるのも、早めにローンを組むメリットの一つです。

また、歳をとるほど病気のリスクが上がり、1度大きな病気をしてしまうとローンが通りにくくなるということもあります。その点でも若いうちに借りるのは有利ですよね!

支払った分が財産として残る

賃貸にいくら支払っても自分の財産にはなりませんが、持ち家はローンの返済が終われば自分の財産として手元に残ります。

若いうちに家を購入してしまった方が、それまでに住む賃貸分の負担もなくなるのでお得にも感じますよね。

早いうちにライフプランを立て、快適な暮らしができる

住宅展示場に行くと「もうライフプランは立てられましたか?」と聞かれることがあります。家を買うためにはライフプランをある程度固めておく必要があるんです。

【ライフプランの考え方】

②イベントごとに必要なお金を書き出します。

③支出が増える・収入が減るイベントがあまり被らないように、タイミングを調整します。

このライフプランが決まっていると、それに合わせて家の購入を検討できます。

例えば「30歳で出産!」と決めて子どもが生まれる前に家を購入すると、子育て費用を貯める期間を作ったり、子育てしやすい環境を事前に用意したりできます。アパートで赤ちゃんの泣き声を気にして生活するより、ストレスなく過ごせますよね。

早めに人生の計画を立て、それにあった環境を用意できるのも20代で家の購入を考えるメリットです。

20代で家を買うデメリット

ここまで早くに家を買うメリットを紹介してきましたが、やはりデメリットもあります。

デメリットは大きく分けて以下の3つです。

- 人生の不確定要素が多い

- トータルの利息が増える

- 借入可能金額が少ない

次で詳しくご紹介します。

人生の不確定要素が大きい

若いうちは出産・転勤・離婚など不確定な要素が大きいです。

予想外の転勤でせっかく買った家を手放したり、単身赴任せざるを得なくなったりする可能性もあります。

ライフプランを慎重に立て、予想外の事態への対処法まで決めておくと安心です。(「もし転勤になったら単身赴任する」「親族に管理を頼む」など)

病気や事故も起こるかもしれません。

しかし病気や事故で困るのは賃貸でも同じです。

一般的な会社員なら全員加入している「公的健康保険」では、病気や怪我で働けなくなった場合、最長1年6ヶ月「傷病手当」を受給できます。給与の約2/3程度ですが、すぐにローンを払えなくなることはないでしょう。

返済期間を長くするとトータルの利息が増える

返済期間が長くなると月々の支払額は減らせますが、その分利息も増え、トータルで支払う金額は多くなります。

仮に3000万円を35年と25年で借りた場合、返済額は次の表のようになります。(金利は0.5%と仮定)

|

月々の返済額

|

利息額の合計

|

返済額の合計

|

|

|---|---|---|---|

|

35年(0.5%)

|

77,825円

|

2,707,500円(約270万円)

|

約3270万円

|

|

25年(0.5%)

|

106,400円

|

1,920,000円(192万円)

|

約3192万円

|

月々の支払額は35年ローンの方が少ないものの、トータルで支払うお金は10年間で約80万円多くなっています。

ローンの借入可能額が少ない

まだ年収が低いと借り入れられる金額も少なくなります。その分購入可能な物件の幅も狭まってしまうのがデメリットです。

しかし逆に言えば借入金額が少なくて済むので、ローン返済の負担も少なくなると言えるでしょう。

家購入に立ちはだかる5つのお金を解説【頭金・手付金・諸費用・自己資金・ローン】

ここまで20代の家購入のメリットとデメリットをご紹介しました。

早く快適な家に住めるなどのメリットが魅力的だった一方で、デメリットを見てやはりお金のことが気になった方も多いと思います。

そこでここからは【頭金・手付金・諸費用・自己資金・ローン】という頭を悩ませる5つのお金について解説します。いくら必要なのか、どうすれば借りられるのかなどできる限りわかりやすくご説明しますので、一緒に見てみましょう!

住宅にかかる費用の内訳【5つのお金】

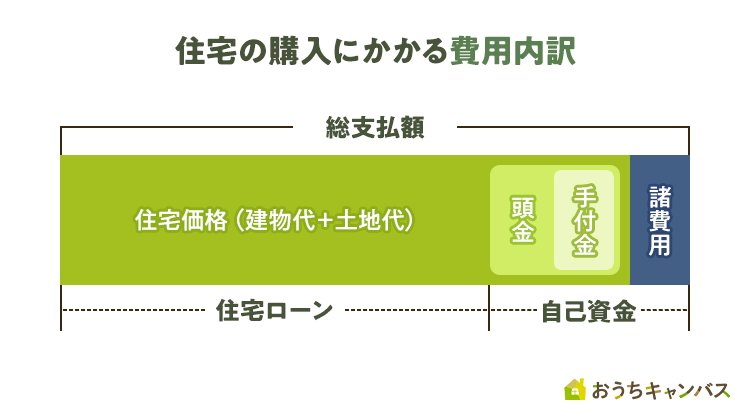

最初にこれから説明するお金について大まかに説明します。

言葉の意味は以下のようになります。

- 住宅ローン:家を買うための借金

- 頭金:住宅価格のうち現金で払うお金

- 手付金:土地・建物の契約時に現金で払うお金

- 諸費用:印紙税や登記費用など物件そのもの以外にかかるお金

- 自己資金:ローンを借りず自分で現金で払うお金の総称。

「(総支払額)ー(ローン借入額)」

これらのお金を整理すると次の図のようになります。

自己資金は、「諸費用+手付金+頭金」で計算できます。つまり、手付金も頭金も自己資金の一部です。そしてまた手付金も頭金の一部です。

この関係性をざっくりと頭に入れていただいた上で、各項目をご説明していきます!

ローン:住宅を買うための借金

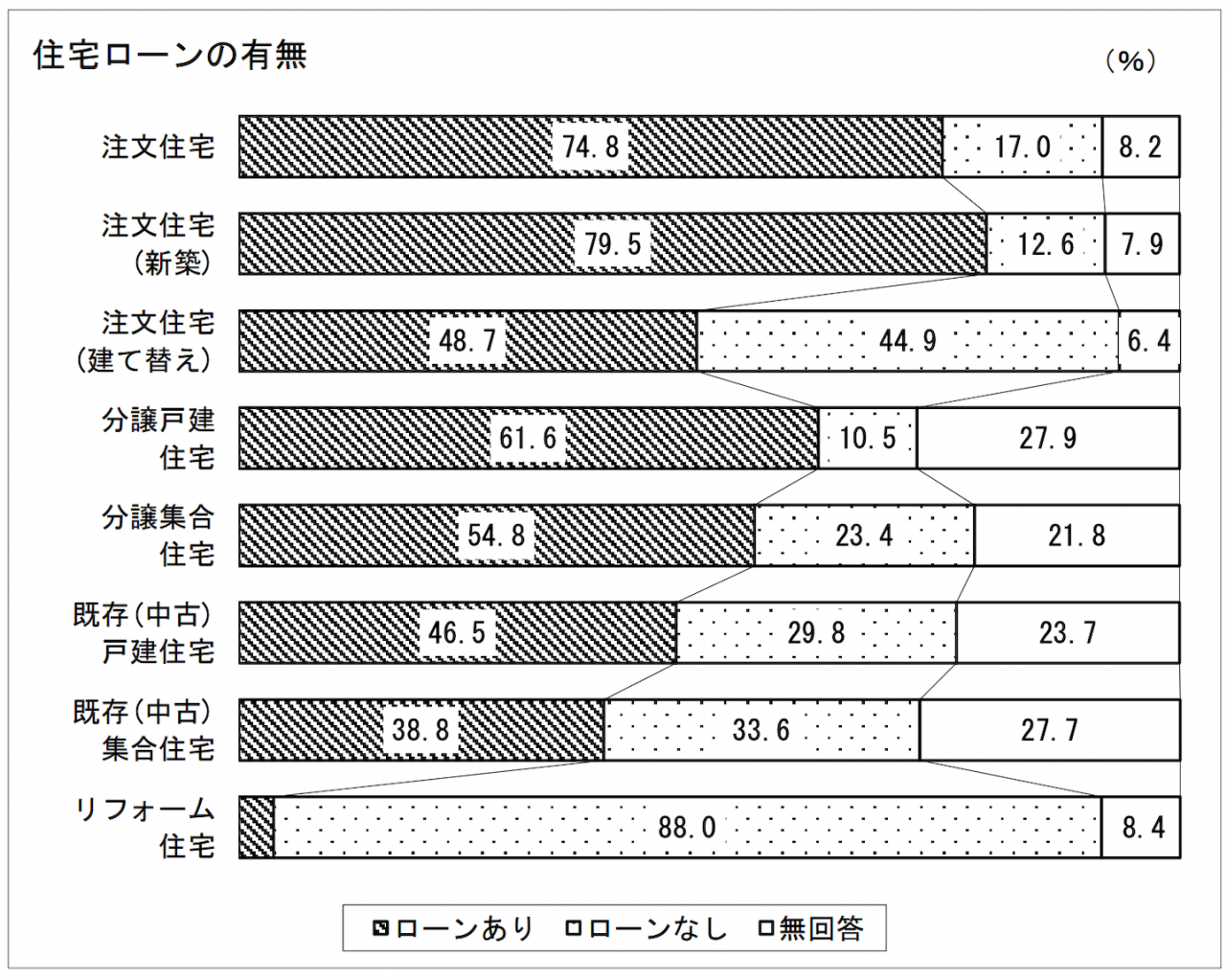

まずは住宅ローンについてお話しします。住宅ローンとは住宅を買うためにお金を借りること、つまり借金で利息が発生します。借金と聞くと身構えてしまうかもしれませんが、国土交通省住宅局の調査では、注文住宅を新築で買う人の約80%が利用していることがわかります。

いくら借りられる?

それでは20代で家を買いたい場合、いくらまで借りられるのでしょうか?

借入額は年収の5〜6倍程度が目安と言われています。年収が600万円なら3000万円〜3600万円です。

実際は年収の8~9倍を借りることも可能ですが、無理なく返済していくためにも5〜7倍に抑えた方がいいでしょう。

20代ではまだ一人での年収が少ないので、夫婦の年収を合算する(世帯年収で考える)と借りられる額が増えます。 しかし共働きでなくなると返済が滞ってしまう恐れもあるので、十分注意してください!

団信生命保険

住宅ローンを受ける際には、ほとんどの場合で「団体信用生命保険」(「団信」)に加入します。

これは契約者が死亡するなどの万が一のことがあったときに、住宅ローン残高がゼロになる保険のことです。加入には健康状態などが条件にあるため、健康な若いうちにローンを組んだ方がいい理由のひとつでもあります。

ローンのまとめ

ローンについてまとめると以下のようになります。

- ローンはいわゆる「借金」

- 利息が発生するため、基本的には少ない額を借りて、早く返してしまったほうがいい

- 借りる額の目安は年収の5〜6倍程度

- ローン借入時には「団信」に加入する

しかし現在は金利が低いため、ローンを借りても利息がそれほど増えません。そのため、ローンを多めに借りて現金を手元に多く残しておいたほうが安心という人も増えています。

また、ローンの借入額についても「家にこだわりたい」「それほどお金を使う趣味がない」という人は収入の7倍程度まで考えてもいいでしょう。

次に頭金についてご説明します。

頭金:住宅価格のうち自分の現金で払うお金

頭金とは、住宅の価格のうち、ローンを借りずに自分で払うお金のことです。

例えば、3000万円の家を建てるのに2700万円のローンを借りると頭金は300万円です。頭金の中には、後に説明する「手付金」を含みます。

3000万円の家なら頭金は300万円〜600万円

目安として頭金は住宅購入額の1〜2割といわれているので、3000万円の家を建てるなら頭金は300万円〜600万円です。

しかし、必ず1割支払わなくてはいけないわけではありません。「手付金」以外の頭金は0円でも家を買うことはできます。頭金を払う理由は、ローンの借入額を少なくするためです。借入額を少なくすると、その分利息も減らせるので資金に余裕のある人はある程度支払ってしまうといいでしょう。

【コラム】頭金0円で今家を買うのと、5年後に頭金を貯めて家を買うのではどちらがお得?

ローンの借入額を少なくしたほうが利息が少なくて済むと聞くと「やっぱり頭金はいくらか貯めてからローンを組んだほうがいいのかな?」と悩みますよね。そこで、例えば3000万円の家を頭金なしで家を買うのと、頭金を頑張って5年間で600万円貯めて家を買うのではどちらがお得になるのか調べてみました。

結果は以下の表の通りです。見ていただきたいのが「住宅への総支払額」です。せっかく頭金を頑張って貯めたのに、結果的に300万円ほど支払いが多くなってしまっています。

| 頭金なしで買う | 頭金を貯めてから買う | |

|---|---|---|

| 頭金 | 0円 | 600万円 |

| 借入額 | 3000万円 | 2400万円 |

| 毎月返済額 | 77825円 | 62300円 |

| ローンの総支払額 | 約3270万円 | 約2616万円 |

| 住宅への総支払額 | 約3270万円 | 約3576万円※ |

家購入前の賃貸に月6万円で5年住んでいたとすると、5年間で360万円。

600万(頭金)+2616万円(ローン支払額)+360万円(家購入までの家賃)=3576万円

ローン返済額や利息は頭金0円の方が増えますが、賃貸に払っている家賃を考えると、総額が頭金を貯めていた方が多くなってしまったというケースです。

賃貸の家賃が高い人、貯金に時間がかかる人は早めの購入を検討していいかもしれません。

手付金:土地・建物の契約時に現金で払うお金

手付金は土地の契約時と、「このハウスメーカーでお家を建てます」という建物の契約時に支払うお金のことです。「契約金」とも言われます。

この手付金は、「買い手は手付金を放棄することで、売り手は手付金の2倍の金額を支払うことで契約を解除できる」という意味があります。

土地も建物も手付金の相場は価格の5〜10%です。

1000万円の土地なら50万円〜100万円の手付金ということになります。

こちらは現金で払わなくてはいけないので、土地・建物合わせておおよそ200万円ほどの現金が必要です。

諸費用:印紙税や登記費用など物件そのもの以外にかかるお金

続いて諸費用についてご紹介します。諸費用は物件そのもの以外にかかるお金のことです。例として以下が挙げられます。

- 仲介手数料

- 印紙代

- 登記費用

- ローン借入費用

諸費用は住宅総額の10〜12%と言われています。例えば総額で3000万円の場合、約300万円ということになります。

自己資金:ローンではなく自分で用意するお金【頭金+諸費用】

最後に自己資金についてお話しします。

自己資金とは、住宅に必要なお金のうち、ローンを借りずに自分で用意するお金のことです。今自分が家のために現金で用意できるお金と考えるとわかりやすいかもしれません。

これまでに紹介した、手付金・頭金・諸費用が自己資金(=現金で払うお金)ということになります。

現金はいくら必要?

必要な自己資金(=現金)を計算すると、頭金+手付金+諸費用で全体の約30%を占めるので、総額3000万円の場合約900万円必要な計算になります。

基本的な計算はこちらになるのですが、実際は自己資金がもう少し少ない方もたくさんいらっしゃいます。頭金をなくしたり、諸費用分もローンを借りられるようになったことで、自己資金はかなり少なくても建てられるようになりました。

最低でも土地と建物の手付金約200万円があれば、家の購入を検討できるほどです。もちろん、生活費半年〜1年分程度などを残した上での数字です。

実際は諸費用分を含めて300万〜400万円あったほうが心のゆとりをもてます。

よく聞く自己資金0円って何?

「自己資金0円で家を建てられます!」という言葉を聞いた方もいらっしゃるかもしれません。これは、一度支払った現金分をローンを借りて手元に戻すという仕組みです。

実際の流れを見ていただくとわかりやすいでしょうか。

例)自己資金300万円の状態で3000万円の住宅を買う時

大まかな流れは次の通りです。

→300万円手元に戻ってくる

参考までに細かいお金の動きを表にしてみると以下のようになります。

| 流れ | 自己資金(手元にあるお金) | 支払い残額 |

|---|---|---|

| ①支払い前 | 300万円 | 3000万円 |

| ②手付金などで300万円払う | 0円 | 2700万円 |

| ③3000万円ローンを借りる | 3000万円 | 2700万円 |

| ④残額を支払う | 300万円 | 0円 |

スタートと④で残金を支払った時点での手元にあるお金(300万円)が変わっていませんよね。これが「自己資金0円」です。自己資金が減っていないように見える仕組みです。

通常は「3000万円(住宅費用の合計)ー300万円(自己資金)=2700万円」で2700万円をローンとして借りるのですが、自己資金0円にするには3000万円を借ります。

3000万円借りて「自己資金0円」にすると、ローン借入額は2700万円を借りた時よりも増えてしまいますが、自由に使えるお金が手元に残るため、引越し費用や生活費用として使えるのです。

5種類のお金のまとめ

お疲れ様でした!それではここまでお話ししてきたお金についてまとめます。

- 住宅ローン:家を買うための借金

- 頭金:住宅価格のうち現金で払うお金

- 手付金:土地・建物の契約時に現金で払うお金

- 諸費用:印紙税や登記費用など物件そのもの以外にかかるお金

- 自己資金:ローンを借りず自分で現金で払うお金の総称。

「(総支払額)ー(ローン借入額)」

ローンは年収の5〜7倍までが借り入れの目安です。返済が苦しくならない額を設定しましょう。

自己資金は最低でも、土地・建物の手付金分200万円程度が必要です。頭金・手付金・諸費用を含めた自己資金の理想は総支払額の25〜30%程度です。

さらに詳しく!住宅ローンのコツ

ここまで5つのお金のお話をしてきましたが、住宅ローンには審査や返済方法など考えることがたくさんあります。そこで知っておいて欲しい「審査」と「返済」のコツをご紹介したいと思います。

「お金続きで少し疲れたかも…」という方は、この先のブロックではお家の種類やおすすめのハウスメーカーについてご紹介しているので、先にそちらを見る形でも大丈夫です!

審査に通るには?

ローンを組むにはまずは審査に通らなくてはいけません。

審査で確認されるのが以下の項目です。

【事前審査】

- 年収

- 家族構成

- 借入時の年齢

- 勤務先

- 勤続年数

【本審査】

- 契約者の健康状態

- 属性

- 完済時の年齢

- 年収

- 連帯保証人

- 購入する物件の担保評価

20歳でローンの審査を受けるときに落ちやすいポイントをご紹介します。

①勤続年数・雇用形態

雇用形態と勤続年数によって審査基準は異なります。以下の表にまとめました。

| 正社員 | 勤続3ヶ月以上または、前職の給与明細提出で審査可能 |

|---|---|

| 契約社員 | 社会保険に加入しており、月給制・契約が自動更新制であれば審査可能。 |

| 派遣社員 | 主要金融機関は審査対象外。 同一勤務先3年以上勤務で審査可能な機関も。 |

| アルバイト | フラット35以外は審査の対象外。 |

| フリーランス 個人事業主 |

直近3年分の所得が黒字・直近3年分の所得平均が200万以上で審査可能。 |

この表の条件を満たしていないと審査すらできない機関も多くあります。

また、正社員であっても勤続年数が短いと希望の額を借りられないこともあります。

正社員で勤続年数が長くなるほど安定していると見なされるので、アルバイトではなく正社員として働くのも20代の家購入への近道です。

②クレジットカードやその他支払いの遅延がある

クレジットカードの支払いが遅れると「指定信用情報機関」に記録されてしまいます。

1〜2日程度の遅延であれば、審査時に理由を添えると考慮してもらえることもありますが、十分気をつけましょう。

最近この「信用情報への傷」が原因で審査に落ちてしまうケースが増えています。

自分が無自覚な場合も多く、家づくりの途中でこの傷が発覚し、ローンが借りられなくなり、家づくりがダメになってしまったという悲しい事例もあります。

銀行の審査に落ちることも傷になりますので、少しでも不安な人は「CIC」「JICC」という信用情報機構から自分の個人信用情報を調べてみることをオススメします。

③車のローンなど他の借入がある

車のローンなどで他にお金を借りている時は、先にそちらを完済しないとローンに通らない場合があります。ローン履歴をクリーンにしてから住宅ローンに臨みましょう。

④年収・返済負担率

まず、前年度の年収が200万円以上でないとローンを組むことはできません。

それに加えて、返済負担率が無理のない範囲、具体的には30%以下でないと審査に落ちてしまいます。

返済負担額の理想は手取り年収の20%以下です。ゆとりを持った生活ができる返済額にしましょう。

ローンの返済のコツは?

それでは次に20代でローンを組んでも無理なく返していくためのコツをお伝えします。

ローン返済を楽にするポイントは以下の4つです。

- 頭金の割合を増やす

- 繰上げ返済をする

- 金利が安くなる方法を取る

- 住宅ローン控除を使用する

頭金の割合を増やす

頭金を増やすと、借りるローンの金額が少なくなります。そうすると利息も少なくなるのでトータルの支払額を減らせます。

3000万円の家を買った時の頭金による返済額の違い(返済期間35年、金利1.5%と仮定)

| 借入額 | 月の返済額 | 返済額の合計 | 総支払額 (返済額+頭金) |

|

|---|---|---|---|---|

| 頭金0円 | 3000万円 | 91,855円 | 38,579,100円 | 約3858万円 |

| 頭金300万円 | 2700万円 | 82,670円 | 34,721,400円 | 約3772万円 |

| 頭金600万円 | 2400万円 | 73,484円 | 30,863,280円 | 約3686万円 |

頭金0円から見ると総支払い額は、頭金300万円でマイナス86万円、600万円でマイナス172万円です。これを大きいと見るか小さいと見るかは人それぞれですが、現状資金に余裕がある場合は頭金で払っておくと、月々の返済と総支払額を減らせます。

繰上げ返済をする

ローンには利息があり年々総支払額は増えていきます。

そのため、前倒しにして早く返してしまったほうがトータルで払うお金は少なくなります。

金利が安くなる方法をとる

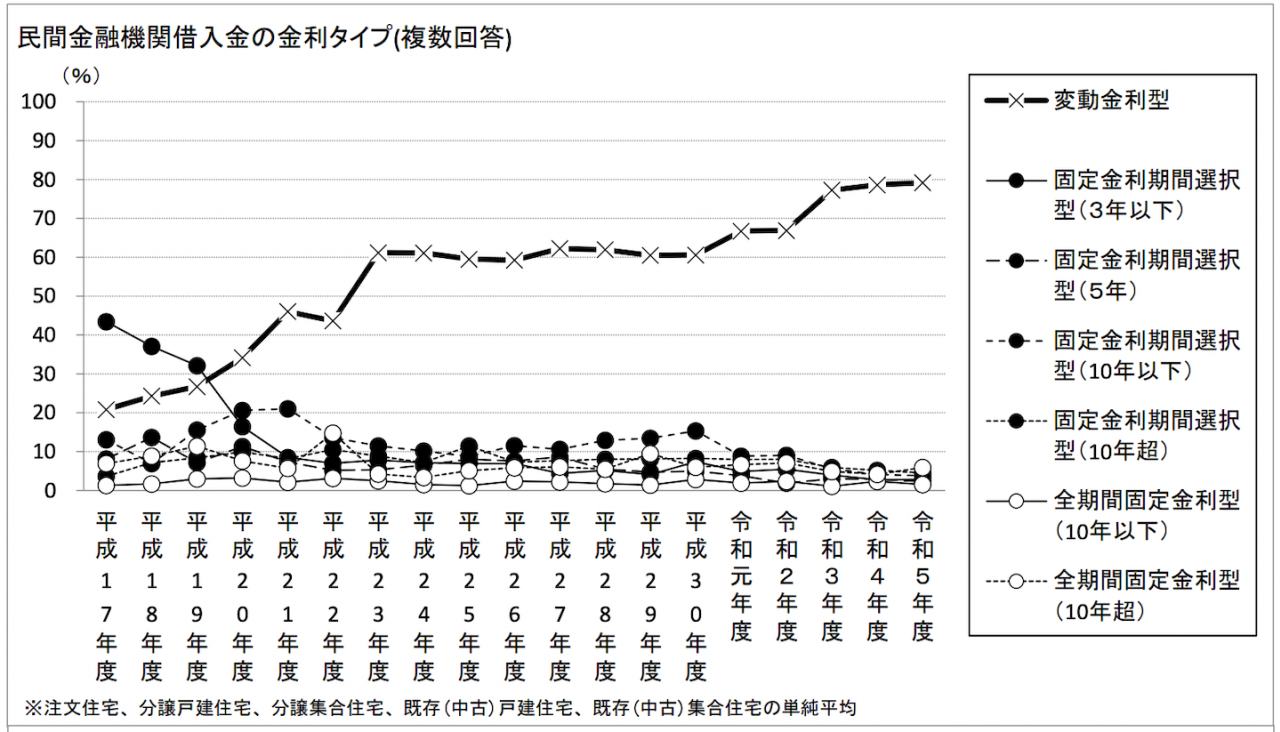

住宅ローンでは金利も大きなポイントです。金利には大きく3つのタイプがあります。

- 変動金利:金利が変動する。返済額の変更は一般的に5年ごとに行われる。

- 固定金利:金利は変化せず安定しているが、基本の金利が少々高め

- 固定金利期間選択型:一定期間固定金利でのちに変動型に移行する

現在最も使用されているのが変動金利型です。約8割の人が使用しています。

魅力はなんと言っても金利の低さです。「フラット35」などの固定金利型が1.5%以上であることが多いのに対し、変動金利型は0.5%を切る金融機関もあります。変動金利型は現在低金利が続いています。

金利の1%はかなり大きいです。参考までに金利を比べられる表を作りました。

3000万円借りた時の金利による利息の差(35年ローン)

| 月々の返済額 | 利息額の合計 | |

|---|---|---|

| 3000万円(0.5%) | 77,825円 | 2,707,500円(約270万円) |

| 3000万円(1.5%) | 91,855円 | 8,579,100円(約858万円) |

1%違うだけで、利息額にかなり大きな差が出ます…!ざっくりとした計算でも約580万円違いますね。

「今はいいかもしれないけど、変動金利制は金利が上がるのが不安」という方もいらっしゃると思います。

その通り今後金利が上昇する可能性があるのはリスクです。

しかし、5年間は返済額が変わらない・返済額の増加は1.25倍までという決まりもあるため、その間に資金を用意する・返済を繰り上げるなどの措置をとることは十分可能です。

もちろん金利が上がり続ける不安はありますので、固定金利制を選択するのも正しい選択肢の一つです。

変動金利制、固定金利制、固定金利期間選択型それぞれにメリットとデメリットがありますので。いざローンを組むとなったときにまた考えてみてくださいね。

住宅ローン減税制度を使用

住宅ローン減税制度とは、ローン取得者の金利の負担を減らしてくれる制度です。

毎年末の住宅ローン残高の1%が契約時期と入居時期に応じて最大13年間に渡り所得税の額から控除されます。入居した翌年の確定申告時に、税務署に必要書類を提出することで申請できます。

今家を買うべきかどうか?最終チェック

ここまで20代の家購入のメリット・デメリットやお金の考え方を見てきました。これを踏まえて、自分が今家を買うべきかチェックをしてみましょう!

資金計画が見通しを持って立てられるか

- 給与は安定しているか(雇用形態など)

- 最低限の現金の用意はあるか

- 年収の5〜6倍のローンを返せる見通しが立つか

- 家にかけるお金は決まっているか(趣味や生活費との兼ね合い)

ライフプランは決まっているか

- 子育てのタイミング、かけるお金は決まっているか

- 近いうちに転勤や親の介護などで住む地域が変わる可能性はないか

このチェック項目が埋まった人は家の購入を検討し始めてもよさそうです。

埋まらない項目がある方は、その項目をもう少し考えてみてください!

【参考】20代どんな家を買う?

それでは最後に、実際に家を買おう!となった時の選択肢をご紹介します。

お金の話が続いて少し疲れてしまった方もいらっしゃると思うので、建てたいお家のことを考えてリフレッシュしてくださいね!

家には大きく分けて注文住宅、建売、中古住宅があります。

まだそこまで考えていない!という方も、家の種類によって費用や探し方が異なってきますので参考程度に見てみてください!

注文住宅:土地と建物が別売。間取りや設備が自由な住宅

注文住宅とは:

土地の売買と建築の請負が別であり、家の間取りや設備、仕様をすべて自由に決められる住宅のことです。間取りや設備、外観のデザインから壁紙、カーテンの色、照明、キッチンのレイアウトなどなど、細かく注文して決定します。

20代の家づくりを後押ししているハウスメーカー

注文住宅はハウスメーカーを探して建てます。20代の方にオススメのメーカーや商品をいくつかご紹介いたします。

【タマホーム】

「20代のタマホーム」とCMで目にしたことがある方も多いのではないでしょうか。

タマホームは業界随一のローコストメーカーであり、「高品質・適正価格」を実現しています。20代の方にオススメなのが、「シフクノいえ」という商品です。

100プランの中から自分の好みにあった間取りや外装を選ぶことができ、900万円代から家を建てられるというものです。できるだけ予算を抑えて早くマイホームを手に入れたい方にはぴったりの商品です。

【住友林業】

住友林業は、その名の通り「木」にこだわった暖かみのあるお家が人気のメーカーです。

中でも20代の方にオススメなのが「FOREST SELECTION BF」という商品です。

1100個以上の間取りの中からイメージに合った間取りを選び、その結果をもとに担当の方と相談して家を考えていきます。住友林業の中では比較的リーズナブルにグレードの高い家を建てられます。

【スウェーデンハウス】

スウェーデンハウスといえば北欧風の外観やインテリアがおしゃれなハウスメーカーです。

ハウスメーカーの中でも高級的な位置付けのスウェーデンハウスですが、コストパフォーマンスに優れた「SAKITATE」という商品があります。

「SAKITATE(サキタテ)」という名前は、「幸せが咲きたての若い二人」からきています。SAKITATEの特徴は自由にカスタマイズできるフリールームです。子どもが生まれたら仕切って子供部屋にするなど、ライフステージに合わせた間取りの変更が可能になっています。

建売住宅:土地とセットで売られる完成済みor完成予定な住宅

建売住宅とは:

完成済み、または完成予定の住宅が土地とセットで販売される住宅のことです。注文住宅と違い土地を探す必要がなく、価格も抑えられるのが利点です。

設備や間取りなどはもとの設計から大きく変えられないので注意しましょう!

中古住宅:以前人が住んでいた住宅

中古住宅とは:

一度人が住んだことがある住宅のことです。もしくは長期固定金利型住宅ローンの「フラット35」では、入居の有無に関係なく、新築してから2年以上が経過した住宅は、すべて中古住宅とみなされます。

新築に比べると価格がお手頃なので、自分でリフォームすることを前提に購入する方もいらっしゃいます。

まとめ

ここまでお疲れ様でした!今回の内容をまとめると以下の通りです。

- 家を買う人全体で20代は1割程度

- メリット:ローン返済に余裕がある、自分の財産になる、早く快適な住まいで暮らせる

- デメリット:人生の不確定要素が多い・利息が増える・予算が少ない

【住宅にかかる5つの費用】

- 住宅ローン:家を買うための借金

- 頭金:住宅価格のうち現金で払うお金

- 手付金:土地・建物の契約時に現金で払うお金

- 諸費用:印紙税や登記費用など物件そのもの以外にかかるお金

- 自己資金:ローンを借りず自分で現金で払うお金の総称。

「(総支払額)ー(ローン借入額)」

【今買うべきか?チェックリスト】

- 給与は安定しているか(雇用形態など)

- 最低限の現金の用意はあるか

- 年収の5〜6倍のローンを返せる見通しが立つか

- 家にかけるお金は決まっているか(趣味や生活費との兼ね合い)

- 子育てのタイミング、かけるお金は決まっているか

- 近いうちに転勤や親の介護などで住む地域が変わる可能性はないか

20代での家の購入はローンの返済の面でも、快適な家で早く長く暮らせる面でも非常におすすめです。

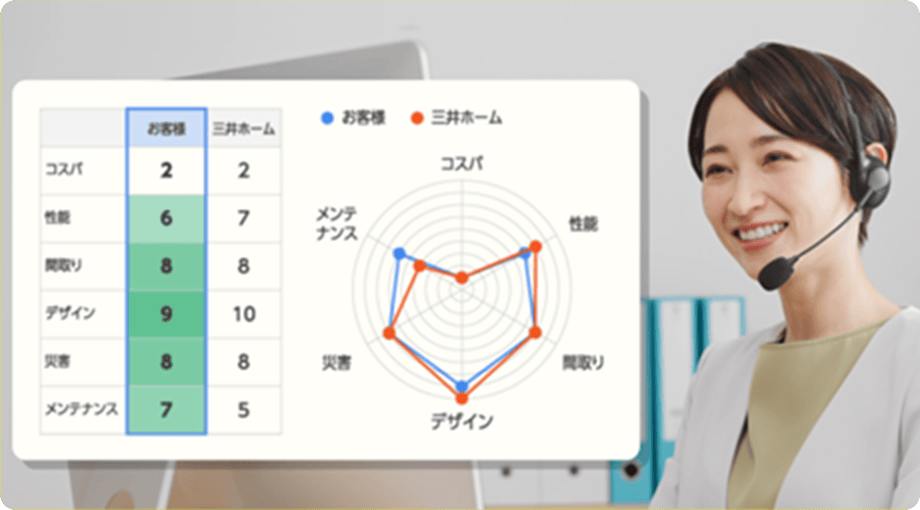

少し先の話をしますと、準備ができて「お家を建てよう!」となったらまず考えるのが建てたい家のイメージと予算です。おうちキャンバスの無料診断では費用や好みの外装・性能からあなたにぴったりのハウスメーカーを探せます。

ハウスメーカーや土地探しなど悩んだ時はおうちづくりのプロに相談することもできますので、お困りの際はぜひ頼ってくださいね。

それでは素敵なおうちづくりを始められることをお祈りしています。

ここまで読んでくださりありがとうございました!

担当者コメント

20代での家の購入は実はかなりオススメです。

家づくりの無料相談窓口はこちら理由の一つはローンに通りやすいこと。若くて健康的にバリバリ働いている人の方が、銀行側もお金を貸しやすいですよね。病気にかかるとローンは通りづらくなるので、早いうちに組んでしまうと安心です。

二つ目の理由は早く快適な環境で過ごせること。思いきり趣味を楽しんだり、周りを気にせずに子育てできるのは大きな利点です。子どもができる前に家づくりを進めるのも心の余裕がもてるのでいいですよ。 理想のマイホームに向けて早めに準備を始めてみてくださいね。