家を購入する際にほとんどの方が利用する住宅ローン。選ぶことや決めることが多くあるため、初めて住宅ローンを借りる初心者さんは「難しいな」「面倒だな」と感じてしまいますよね。

ですが、家づくりで失敗しないためには住宅ローン選びも非常に大事です。何十年と支払う住宅ローンで後悔しないよう、住宅ローンに関する正しい知識を学んで、さまざまな住宅ローンを比較してベストな借り方をしていただきたいと思います。

この記事では、住宅ローン初心者のあなたに向けて、住宅ローンで後悔しないために覚えておきたい3つの知識をわかりやすくご紹介します。それではさっそく一緒に見ていきましょう。

家づくりで悩んだらまずやること

「家づくり、何から始めればいいかわからない」と思ったら、住宅の知識は豊富なプロのアドバイザーに相談してみませんか。

家族構成、ご予算、希望の間取り、住みたいエリアにあわせて、相性のよいハウスメーカーを客観的にお伝えします。

営業マンには直接聞きづらいローンの相談や、営業担当の紹介も可能です。家づくりの課題感がクリアになります。

▼ こんな人におすすめ ▼

・住宅ローンの借り方で迷っている方

・家づくりの進め方を知りたい方

・いくらでどんな家を建てられるのか知りたい方

家づくり専門アドバイザー

大学で材料工学・建築素材を研究、30歳でマイホーム購入を決意。コツコツと住宅知識を増やし、満足の家を建てた経験を持つ。現在は家づくりで役立つ情報をYouTube、SNSにて発信している。著書『図解でわかる! 理想の家づくり 超入門』発売

住宅ローンを選ぶポイント3つをご紹介

いきなり「住宅ローンを選びましょう!」と言われても、どうやって選べばいいかわからないですよね。

しかし、わからないからといって建築会社や不動産からオススメされた住宅ローンを鵜呑みにしてしまうと、後から「もっとお得なローンあったじゃん...!」と後悔することに。

そのような後悔をしないためにも、この記事では住宅ローンを選ぶポイント3つをご紹介します。それがこちらです。

住宅ローンを選ぶポイント

- 金利の特徴の違いを知る

- 金融機関を知る

- 返済方法を知る

それではまずポイント1:金利の特徴の違いを知るから見ていきましょう。

ポイント1:金利の特徴の違いを知る

まずはじめにご紹介するのは住宅ローンの金利です。

金利とは、ローンの利息(利子)の計算レートを指します。

たとえば100万円を金利1%で借りた場合、返済時には100万円に加えて利息分の1万円(100万円×0.01=1万円)を支払う必要があります。

住宅ローンの場合は、この金利が高かったり低かったり、途中で変わったりする場合があるのです。

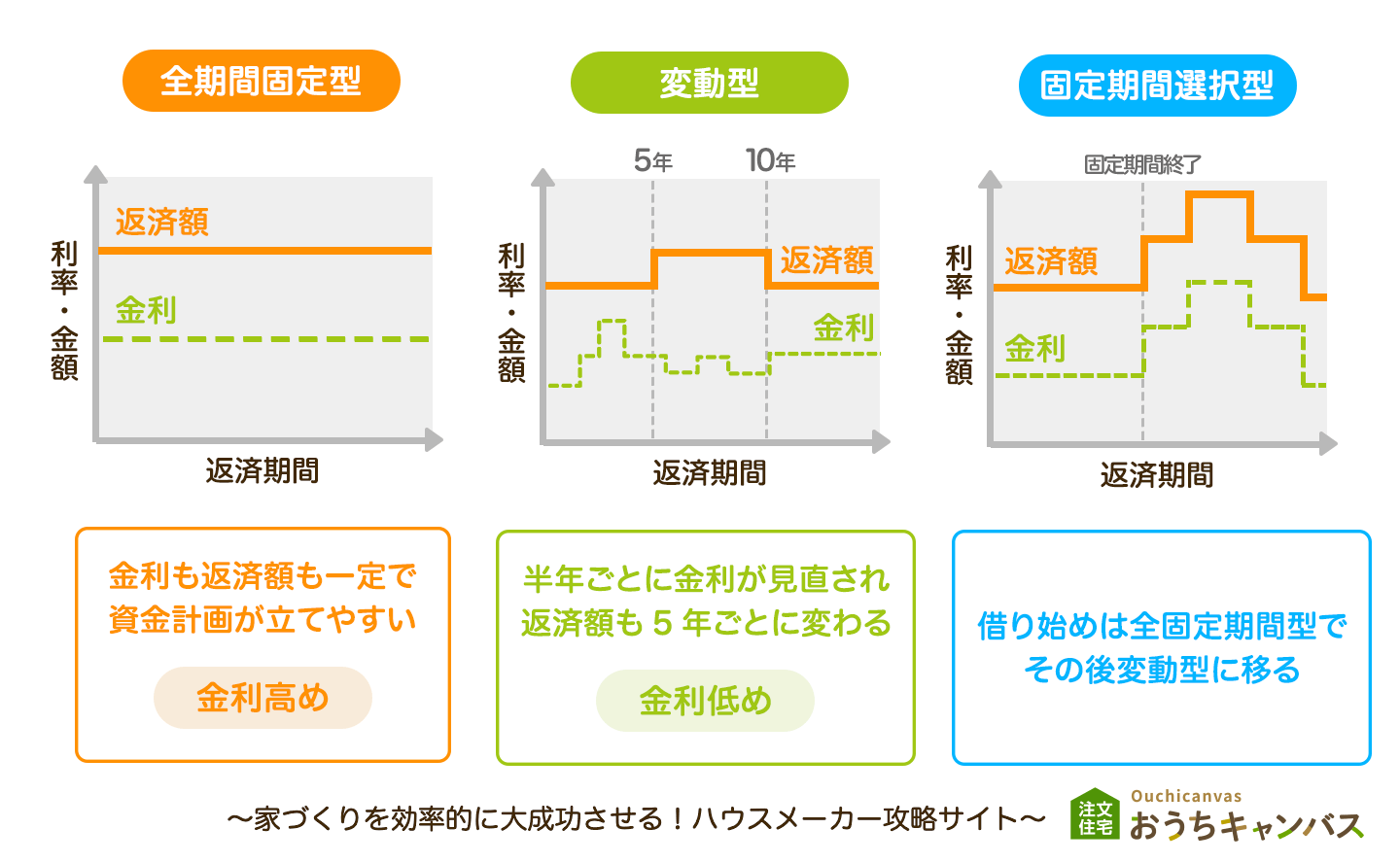

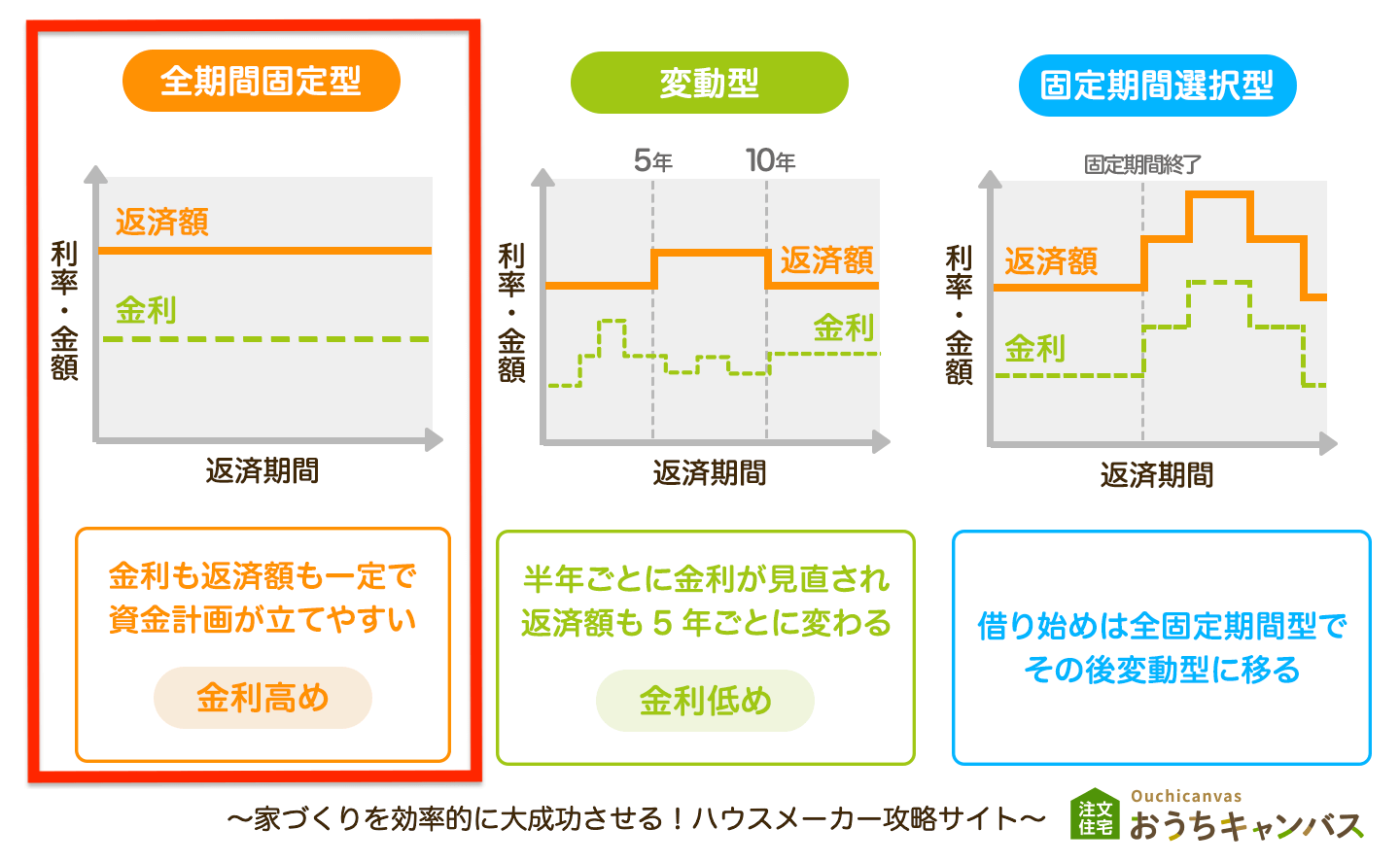

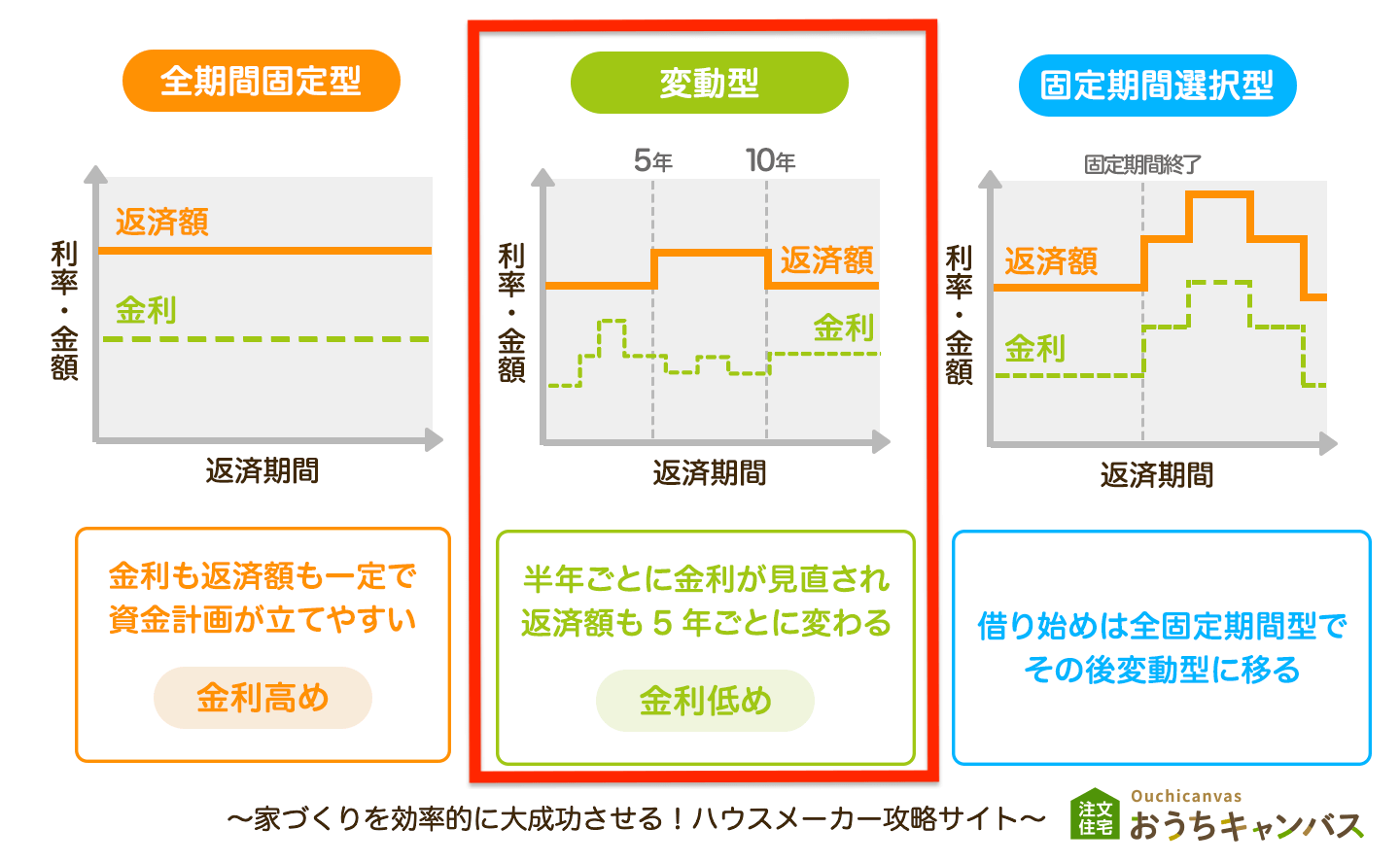

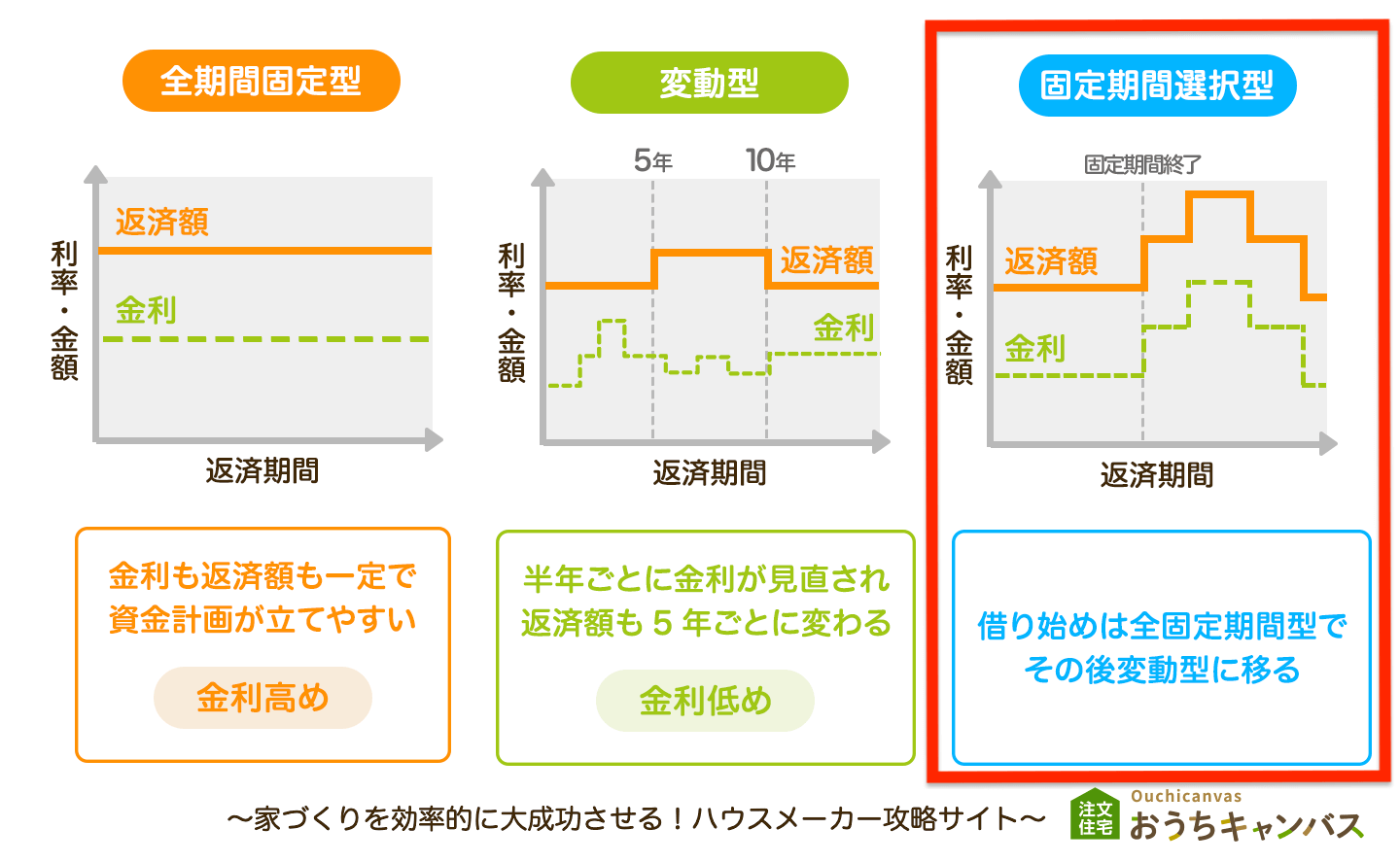

住宅ローンの金利は、大きく以下の3種類に分けられます。

- 全期間固定型

- 変動型

- 固定期間選択型

各金利の特徴をまとめると以下のようになります。

それでは詳しく見ていきましょう。

全期間固定型

全期間固定型はいわゆる固定金利の金利タイプです。返済開始から完了まで金利が変わらないため、毎月の返済額が一定で住宅ローンの返済額も最初にわかります。資金計画が立てやすい点がメリットです。

ただし、金融機関にもよりますが全期間固定型の金利は1%を超えることがほとんどで、次に紹介する変動型よりも金利が高いというデメリットがあります。

変動型

変動型はいわゆる変動金利の金利タイプで、年2回金利が変動します。それにより5年ごとに毎月の返済額が見直されるため、ローンを借りた時点で最終的にいくら返済するのかを見通すことはできません。

金利が変動するものの、現状は固定金利よりも変動金利のほうが低金利です。固定金利の金利は1%を超えがちですが、変動金利は金利が0.3%程度の金融機関もあります。

そのため、このまま低金利の状態でローンを完済できれば、同じ借入額でも変動型のほうが返済額は少なくなります。

しかし、将来的に金利が上昇した場合は返済額が増えてしまう可能性もあるのでよく考えましょう。

金利はどのようなときに上がるかご存知ですか?

答えは、経済が良くなり賃金が上がったときです。

そのため、バブルで景気が非常に良かった頃は変動金利の金利が8%まで上がりました。しかしその後バブルが崩壊して金利が下がり、以降20年近く変動金利は横ばいです。

固定期間選択型

固定期間選択型は、固定金利と変動金利を掛け合わせた金利のタイプです。最初の数年間は固定金利で、その後そのまま固定金利にするか変動金利に変えるかを選べます。

固定金利の期間は自由に選べますが、期間が長くなるほど金利は低くなります。

オススメの金利タイプは?

おうちキャンバスがオススメする金利タイプは、ズバリ変動型です。なぜなら、固定金利よりも変動金利のほうが金利が半分くらい安いからです。

もちろん今後、経済が良くなり賃金が増えて金利が上昇する可能性はあります。しかし残念ながら現代の日本にそのようなプラス要素は見当たりません。

また、仮に変動金利の金利が上昇しても、繰上げ返済や借り換えを行うことで大幅な支出を回避できます。そうしなくても、もともと低金利でローンを返済してきているため、最初から固定金利を選択していた場合よりも最終的な返済額は少ないかもしれませんね。

金利についてもっと詳しく話を聞きたい!という方には、住宅アドバイザーがオンライン相談でお答えします。無料でご参加いただけるのでお気軽にお申し込みください。

ポイント2:金融機関を知る

住宅ローンを選ぶ際のポイント2つ目は、借入先となる金融機関を知ることです。

住宅ローンを借り入れる金融機関には、大きく分けて以下の4種類があります。

- ネット銀行

- メガバンク・地銀

- 信用金庫・労働金庫

- フラット35

各金融機関の特徴を見ていきましょう。

ネット銀行

ネット銀行とは、対面の店舗を持たずインターネット上での取引を中心に営業している銀行を指します。楽天銀行やイオン銀行が代表的な例です。

多くの場合、ネット銀行の住宅ローンは他の金融機関と比べて低金利です。実店舗の運営コストがかからず、かつ貸し倒れしない経済力のある人に絞って貸し付けるビジネスモデルのため、低金利を実現できています。

また、銀行によっては保証料や繰り上げ返済手数料が不要というサービスもあります。ネット銀行を選ぶ際は、金利の低さはもちろん、サービスの内容を見ていくら安くなるのかきちんと確認するといいでしょう。

一方、ネット銀行のデメリットは他の金融機関に比べて審査が厳しいことです。

審査に落ちてしまう確率も高いため、複数のネット銀行に申し込んだり、ネット銀行以外の銀行にも申し込んでおくといいでしょう。

メガバンク

メガバンクとは、全国に視点があり圧倒的な知名度を誇る銀行を指します。三菱UFJ銀行や三井住友銀行が代表的な例です。

メガバンクはネット銀行についで金利が低いケースが多いです。審査のスピードも早いため、早く手続きを進めたい人にもピッタリでしょう。

また、ネット銀行とは異なりメガバンクには実店舗があります。住宅ローンの組み方などを銀行員に直接相談できるので、安心して借りられます。

地方銀行

地方銀行は地域に密着した銀行です。ネット銀行やメガバンクに比べると金利は上がりますが、臨機応変な対応をしてくれる銀行も多く、定評があります。

信用金庫

信用金庫は地域社会の利益を優先した金融機関です。金利は普通ですが、公務員や会社員のみならず中小企業社長や個人事業主にも貸し付けている点が特徴です。

通常、個人事業主は住宅ローンの審査が通りにくいのですが、信用金庫独自の審査では通る可能性が高くなります。

フラット35

フラット35は、民間金融機関と住宅金融支援機構が提携して提供している住宅ローンです。全期間固定金利であることが最大の特徴で、変動金利より金利が高いものの、物価が上昇しても金利は変わりません。

フラット35は最長35年のローンですが、他にフラット20やフラット50という商品もあり、それぞれ20年ローンや50年ローンに対応できます。

オススメの金融機関は?

おうちキャンバスがオススメする金融機関は、ズバリネット銀行です。金利が低く、サービスも充実しているという大きなメリットがあります。

しかし、やはり審査が厳しく、落ちてしまう可能性が高いというデメリットもあります。そのため3〜5社ほど審査にかけて、通ったところから選ぶといいでしょう。

またその際はネット銀行で全落ちしても大丈夫なように、メガバンクや地方銀行の審査も出しておくと安心です。

ポイント3:返済方法を知る

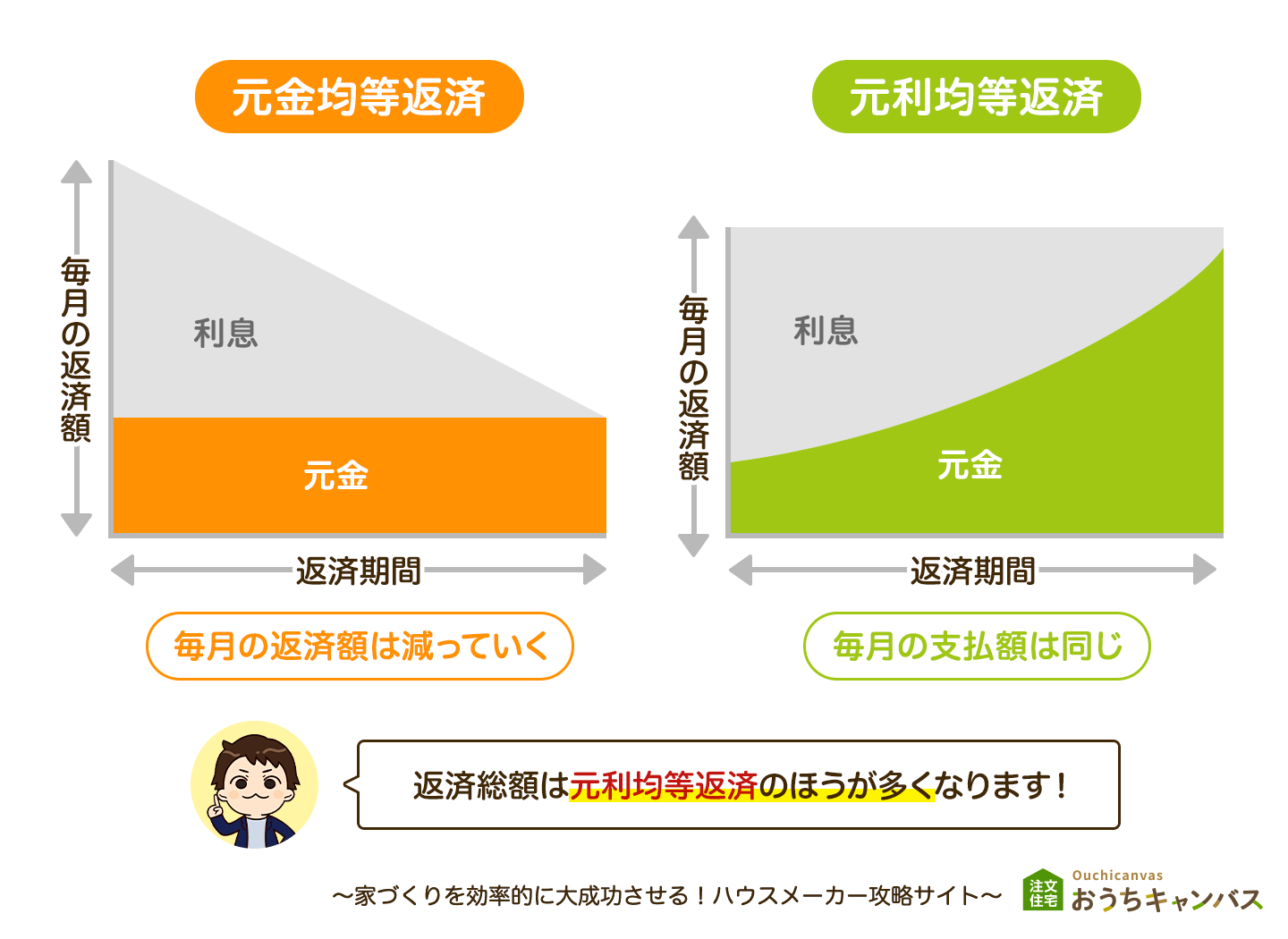

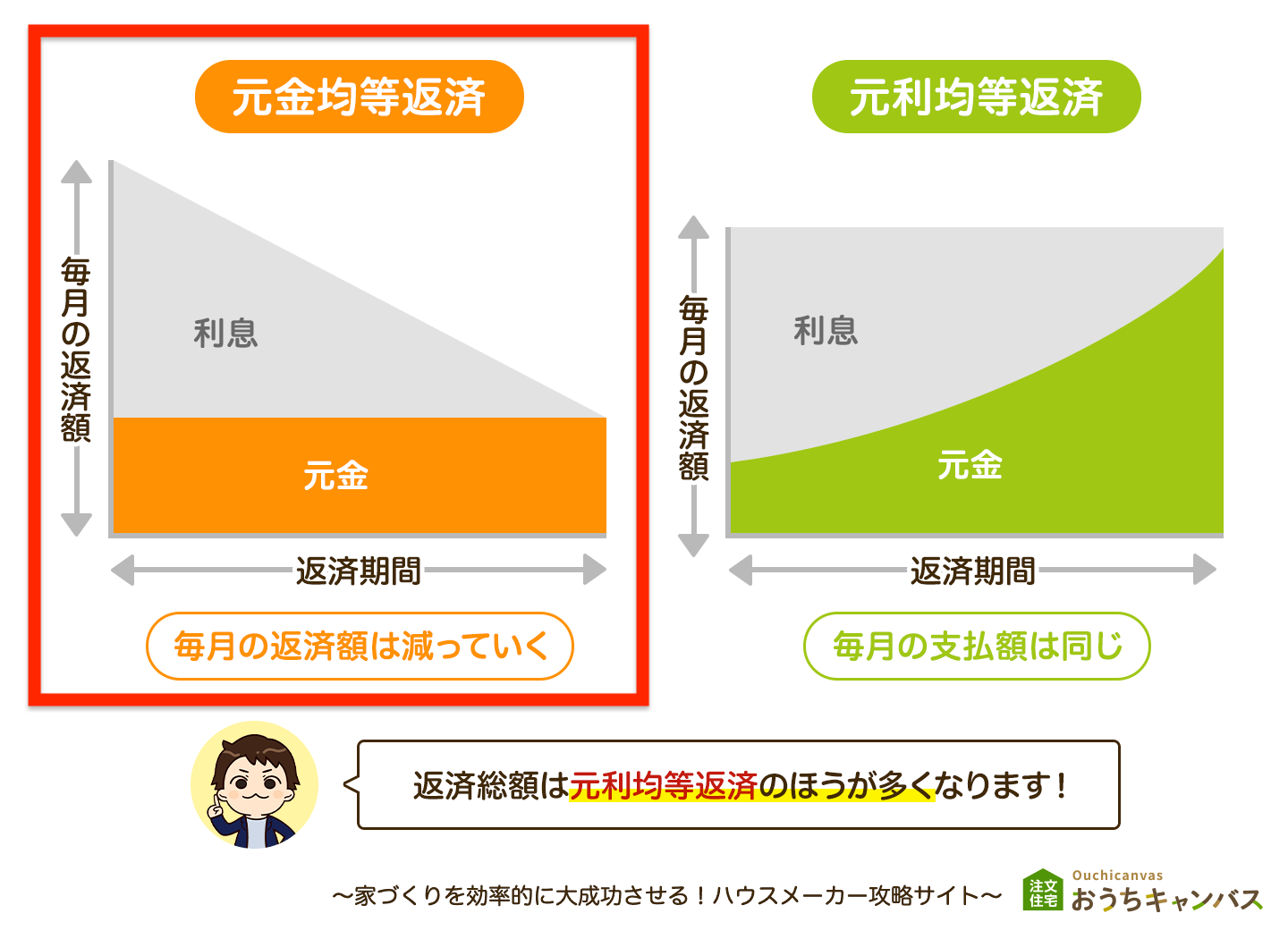

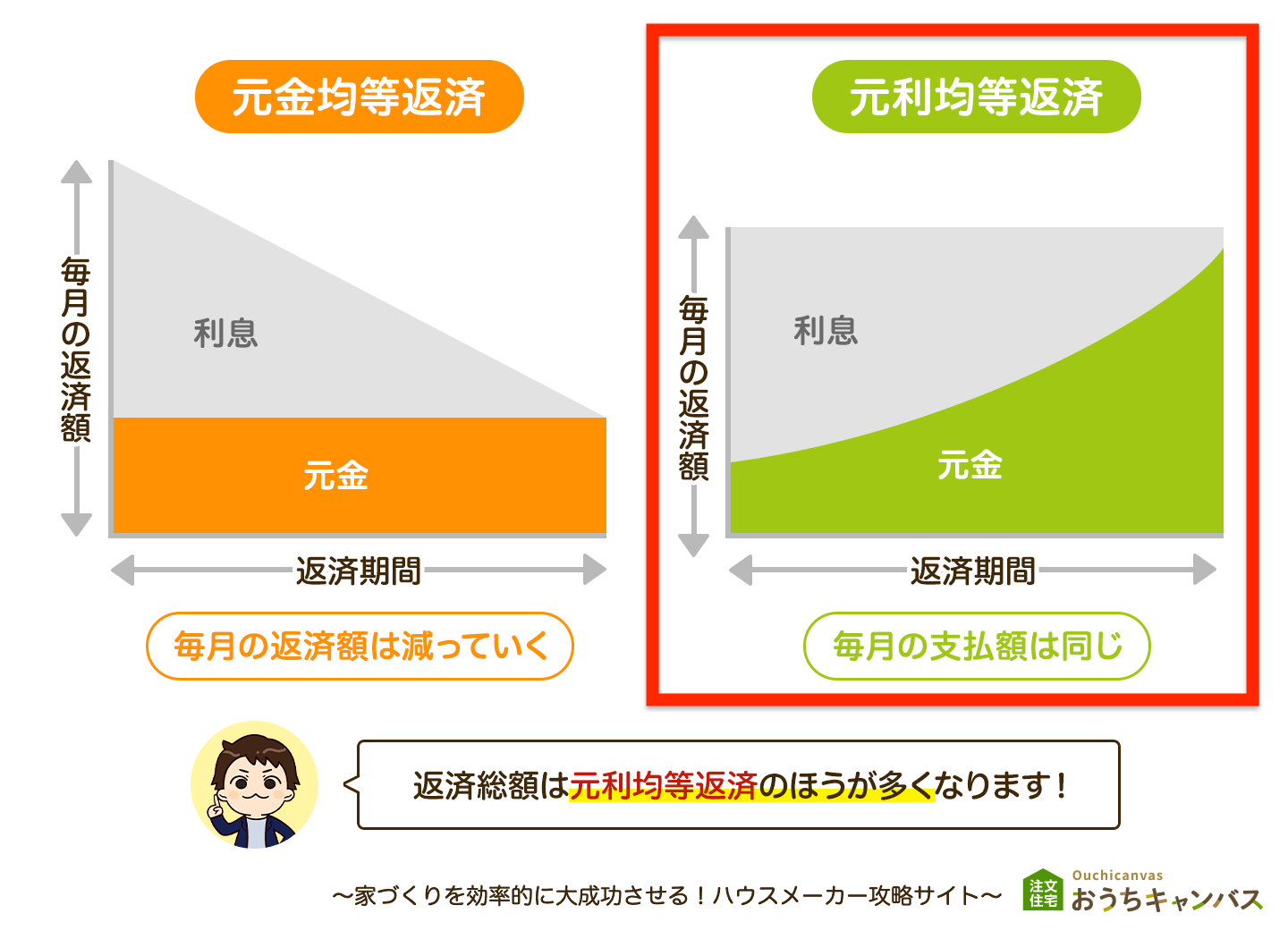

次に、住宅ローンの返済方法を見ていきましょう。返済方法には以下の2種類があります。

- 元金均等返済

- 元利均等返済

元金とは、借りたお金そのもののことです。2つの返済方法では、元金と利息のバランスが異なります。

それぞれどのような返済方法なのか、またどちらがオススメか解説していきます!

元金均等返済

元金均等返済は、毎月返済する元金の額が一定で、残元金から計算した利息を支払う返済方法を指します。

返済開始時点では残元金の額が大きいため、利息分の支払いも大きくなり、返済額が大きくなります。

しかし、残元金の額が少なくなるにつれて支払う利息も減り、毎月の返済額はどんどん減っていきます。

最終的な総返済金額は元利均等返済よりも少ないです。

元利均等返済

元利均等返済は、元金と利息を合わせた毎月の返済額が一定となる返済方法を指します。

返済額が一定のため資金計画が立てやすいです。

しかし、元利均等返済はローン残高の減りが遅いため、元金均等返済よりも多くの利息を払う必要があります。

結果、同じ金額を借りても元利均等返済のほうが返済額が大きくなってしまうのです。

オススメの返済方法は?

前提として、元利均等返済よりも総返済額が少なくなる元金均等返済のほうがオススメです。

ですが、各ご家庭の状況によって向いている返済方法は異なります。

たとえば、元金均等返済はローンを借り始めた段階でも十分に貯蓄・収入があるご家庭に向いています。元金均等返済のほうが元利均等返済よりもローンの審査が厳しく、返済初期の高い返済額をきちんと返せるのかどうか見られています。

反対に、元利均等返済は返済初期の負担を大きくしたくない人に向いています。一般的に年収は年々上がりますが、年収の少ないうちにローンの返済額が大きいと、どうしても家計への負担が大きくなってしまいますよね。であれば、総返済額が高くなっても元利均等返済で無理せずにローンを返すのがオススメです。

住宅ローンをいい条件で借りるコツ

住宅ローンを借りるのであれば、できるだけいい条件・低金利で借りたいですよね。そのために意識していただきたいことが以下になります。

- 無担保ローンは借りない

- スマホ代は延滞しない

- 金利の優遇を使う

- 転職してから1年は待つ

- 無理な借り入れをしない

まず、リボ払いやカードローンを借りているとお金に困っているという印象を持たれてしまいます。そもそも借りないことがベストですが、完済すれば問題ないため、借りている方は完済しましょう。

また、スマホ代の延滞にも注意です。たった3000円の延滞で個人信用情報機関に登録されてしまい、3,000万円の住宅ローンを借ることができなくなります。

さらに、住宅ローンには金利の優遇というものも存在します。決められた条件をクリアすることで、パンフレットやネットに記載されている金利よりも優遇してもらえる制度です。優遇のための条件は金融機関によって異なりますが、オンラインで手続きを完結させたり、その金融機関のクレジットカードを発行するなど難しい内容ではないケースがほとんどです。気になる金融機関がある場合は、どのような金利の優遇が存在するか確認してみるといいでしょう。

住宅ローンは何年で借りる?

住宅ローンを何年で返済するかは契約によって異なります。一般的には35年で返済する35年ローンを組むことが多いですが、最近では40年で返済する40年ローンを選択する人も増えてきました。

40年などの長期ローンを組むメリットは、35年ローンに比べて月々の返済額が少なくなる点です。同じ借入額を35年で割るか40年で割るかなので、年数が増えれば増えるほど返済額は少なくなり、家計への負担を減らせます。実際、まだ若くて収入が少ない夫婦には、月々の返済額を減らせる長期ローンが人気です。

しかし、長期ローンには落とし穴もあります。それは長く借りる分利息も増えてしまう点です。35年ローンよりも月々の返済額は少ないものの、最終的に支払う金額は35年ローンよりも増えてしまいます。それはそれでもったいなく感じてしまいますよね。

そんな時にオススメなのが繰り上げ返済です。詳しくみていきましょう。

繰り上げ返済のポイント2つ

住宅ローンには、繰り上げ返済といって月々の返済額とは別にまとまった金額を返済できる制度があります。繰り上げ返済分はすべて元金に充てられるため、その分の利息を支払う必要がなくなります。つまり、ローンの総返済額を減らせるということです。

しかしむやみに繰り上げ返済をすると損してしまう場合もあります。繰り上げ返済のポイントを2つご紹介するので、ぜひ覚えておいてください。

- 繰り上げ返済は借り始めから13年以降がオススメ

- 繰り上げ返済をする際には残りの借入額を一括で返済する

繰り上げ返済は借り始めから13年以降がオススメ

住宅ローンを借りている場合、年収などの条件がありますが、住宅ローン減税という制度を使うことができます。住宅ローン減税とは年末のローン残高の0.7%を所得税から最大13年間控除する制度です。

たとえば、年末の時点で住宅ローンが3,000万円残っていたら、3,000万円×0.7=21万円分の所得税が戻ってきます。かなり大きな金額ですよね。

そのため、この住宅ローン控除は13年間まるまる使うことをオススメします。繰り上げ返済をするならば、13年をすぎてからを行いましょう。

繰り上げ返済をする際には残りの借入額を一括で返済する

住宅ローンを借りる際には、ローン保証料がかかる場合があります。ローン保証料とは、住宅ローンの契約者が万が一ローンを返済できなくなった場合に保証会社に代わりに支払ってもらうためのお金です。このローン保証料は、ローン借入時に前払いする場合と月々のローン返済額に少しずつ上乗せされる場合があります。

この保証料を前払いしている場合、残りの借入額を一括で返済すると、残りの元金分の保証料が戻ってくるのです。

残りの借入額を一括で返済するというのがポイントなので、少しずつ返済するのはあまりお勧めできません。加えて、繰り上げ返済には手数料がかかるため、少しずつ繰り上げ返済すると手数料が都度発生して余計な出費が増えてしまいます。

そのため、子どもにあまりお金がかからなくなってきたタイミングや定年退職の目安がついたタイミングで、残りのローン残高500万円ほどを一括で返済するのがオススメです。

【おまけ】失敗しない借入額の決め方

ここまで住宅ローンについて解説してきましたが、金利や金融機関のほかに重要なポイントがあります。それは住宅ローンの借入額です。

無理して借り入れてしまうと、その後の家計が苦しくなってせっかくのマイホームでの暮らしを満喫できなくなってしまいます。背伸びして素敵な家を建てたい気持ちも十分にわかりますが、お財布の紐は硬く結んでおきましょう。

一般的に、借入額を年収の8倍以上にすると、普段の生活を節約気味にしなくてはいけなくなると言われています。「お金を使う趣味がないから大丈夫」「せっかくの家作りだから多少無理しても…」と思いがちですが、この先何があるかわかりませんし、お子さんがいれば教育費用で出費がかさみます。将来を見据えた借入をしましょう。

おうちキャンバスの以下の記事では、注文住宅の予算の決め方やいくらでどんな家が建つかについてご紹介しています。具体的に家づくりのイメージを持つためにも、ぜひ一度ご覧くださいね!

注文住宅の予算を徹底解説!平均金額・予算の決め方・節約法を紹介

まとめ

いかがでしたか?

家づくり中は家のことばかりに気を取られてしまいますが、何十年と付き合っていく住宅ローンにも目を向けて、じっくり時間をかけて考えてみてください。

おうちキャンバスでは、家づくり中のみなさまを対象にオンライン相談を実施中です。オンライン相談では、住宅業界に詳しいアドバイザーがあなたのお悩みを丁寧にヒアリングし、親身に回答します。

些細な質問・不安への回答から、住宅ローンのおトクな借り方や資金計画、家づくりの節約ポイントまで幅広くお伝えするので、家づくり中のあなたはぜひ一度ご参加くださいね。

担当者コメント

よく「自己資金ってどのくらい出したらいいんですか」というご質問をいただきますが、おうちキャンバスとしては自己資金を抑えてローンを借りる方法をオススメします。

自己資金を多く出せば住宅ローンの借入額が減って、利息も少なくなりますよね。ですが、その分貯金が減り、心許なさを感じるでしょう。

オンライン相談の詳細を見る一方、現在は金利が低いため、ローンを借りてもそこまで大きな負担にはなりません。自己資金を貯金に回して、趣味やお子さんの教育に使うのもいいですよね。

家づくりは楽しい反面、これから何十年と返済していく住宅ローンに頭が痛くなります。少しでもそのお悩みを解消して楽しく家づくりしていただけるようおうちキャンバスではオンライン相談窓口を設けておりますので、お気軽にご相談くださいね!